Содержание

- 1 Как рассчитать накопительную пенсию?

- 2 Как рассчитать накопительную пенсию?

- 3 Что нужно знать о пенсионных накоплениях

- 4 Инвестирование средств пенсионных накоплений

- 5 Сумма страховых взносов на финансирование накопительной пенсии: что это такое?

- 6 Пенсионный портал РФ

- 7 Накопительная пенсия

- 8 Порядок формирования и выплаты накопительной пенсии

- 9 Для чего нужна накопительная часть пенсии и в чем ее особенности?

Как рассчитать накопительную пенсию?

Как рассчитать накопительную пенсию?

В 2019 г. размер накопительной пенсии рассчитывается путем деления общей суммы накоплений, учтенных в специальной части индивидуального лицевого счета или на пенсионном счете накопительной пенсии, на 252.

Расчет накопительной пенсии

Размер накопительной пенсии (НП) рассчитывается по формуле (ч. 2 ст. 7 Закона от 28.12.2013 N 424-ФЗ):

где ПН — сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета или на пенсионном счете НП по состоянию на день, с которого назначается НП;

Т — количество месяцев ожидаемого периода выплаты НП.

Пенсионные накопления (ПН) формируются за счет (п. 3 ч. 1 ст. 3 Закона N 424-ФЗ):

— поступивших страховых взносов на финансирование НП, а также результата от их инвестирования;

— дополнительных страховых взносов на НП;- взносов работодателя в пользу гражданина;

— взносов на софинансирование формирования пенсионных накоплений, а также результата от их инвестирования;

-средств (части средств) материнского капитала, направленных на формирование НП, а также результата от их инвестирования.

Обратите внимание!

До 2022 г. приостановлено формирование накопительной пенсии за счет страховых взносов на обязательное пенсионное страхование, которые полностью направляются на финансирование страховой пенсии (п. 4 ст. 33.3 Закона от 15.12.2001 N 167-ФЗ; ст. 6.1 Закона от 04.12.2013 N 351-ФЗ).

Часть пенсионных накоплений (кроме сформированных за счет обязательных страховых взносов и результата от их инвестирования) вы вправе получить в виде срочной пенсионной выплаты. Она выплачивается в течение не менее 120 месяцев (10 лет) со дня ее назначения или в составе НП (ч. 2 ст. 3 Закона от 30.11.2011 N 360-ФЗ).

Ожидаемый период выплаты накопительной пенсии

Ожидаемый период выплаты НП по общему правилу определяется федеральным законом на основании официальных статистических данных о продолжительности жизни мужчин и женщин в возрасте соответственно 60 и 55 лет. На 2019 г. ожидаемый период выплаты накопительной пенсии, применяемый для расчета ее размера, установлен продолжительностью 252 месяца (21 год) (ч. 1 ст. 17 Закона N 424-ФЗ; Закон от 25.12.2018 N 476-ФЗ).

Если вы обращаетесь за выплатой накопительной пенсии позднее, то размер накопительной пенсии увеличивается. Это связано с тем, что ожидаемый период выплаты накопительной пенсии сокращается на 12 месяцев за каждый полный год, который прошел со дня приобретения вами права на назначение накопительной пенсии. При этом ожидаемый период выплаты накопительной пенсии не может составлять менее 168 месяцев (14 лет), то есть отложить назначение накопительной пенсии в настоящее время можно, но не более чем на 7 лет (ч. 3 ст. 7 Закона N 424-ФЗ).

Пример. Расчет накопительной пенсии

В 2019 г. Меньшова Л.В. в связи с достижением пенсионного возраста обратилась в негосударственный пенсионный фонд, в который она перевела свои пенсионные накопления, за назначением накопительной пенсии. Сумма страховых взносов, перечисленных на финансирование накопительной пенсии, — 840 000 руб. Ожидаемый период выплаты накопительной пенсии в 2019 г. — 252 месяца.

Таким образом, размер ежемесячной НП составит 3 333,33 руб. (840 000 руб. / 252 мес.).

«Электронный журнал «Азбука права», актуально на 24.06.2019

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Что нужно знать о пенсионных накоплениях

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной «управляющей компании».

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) — ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 252 месяца.

Инвестирование средств пенсионных накоплений

Нет, не можете. Всех граждан уже разделили на две категории:

— у одних продолжит формироваться накопительная пенсия за счет уплаты работодателем страховых взносов на финансирование накопительной пенсии, после отмены моратория на их уплату. К ним относятся застрахованные лица, которые хоть раз выбирали способ управления пенсионными накоплениями, т.е. не являющиеся «молчунами»,

— у других формирование накопительной пенсии за счет уплаты работодателем страховых взносов прекращено. К ним относятся те, кто ни разу не выбирал способ управления, т.е. так называемые «молчуны» и те граждане, которые сознательно отказались от дальнейшего формирования накопительной пенсии, подав в Пенсионный фонд заявление об отказе от формирования накопительной пенсии.

- А если моя трудовая деятельность только началась с 1 января 2014 года?

Только для этой категории граждан законом предусмотрена возможность в течение 5 лет с момента первого начисления выбирать, на финансирование какой пенсии направить 6% тарифа страховых взносов работодателя. До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

- Что можно сделать с накопительной пенсией в 2017 году?

Накопительная пенсия не индексируется, а увеличивается только за счет дохода от инвестирования, полученного выбранным вами страховщиком.

От правильно сделанного Вами выбора зависит размер вашей будущей накопительной пенсии. Чем выше доход от инвестирования, тем выше размер пенсии, поэтому каждый человек может распоряжаться своими пенсионными накоплениями.

Основная цель распоряжения пенсионными накоплениями – грамотное инвестирование средств с целью получения максимального дохода до момента выхода на пенсию.

- Кто такие страховщики?

Страховщик – это или Пенсионный фонд России (ПФР), или выбранный гражданином негосударственный пенсионный фонд (НПФ), то есть та организация, которая инвестирует пенсионные накопления гражданина и будет выплачивать их, когда он выйдет на пенсию.

Действующим законодательством для застрахованных лиц предусмотрена возможность выбора способа формирования накопительной пенсии.

В случае, если Вас не устраивает ранее выбранный страховщик, то Вы имеете право в любой момент его изменить, путем подачи заявления в ПФР.

- Узнал, что мои пенсионные накопления перевели в НПФ, хотя заявления я не подавал, что делать?

В этом случае, Вам необходимо:

— направить претензию в НПФ, в который Вас перевели без вашего ведома, с требованием предоставить Вам надлежащим образом заверенные копии заявления и договора, поданных от вашего имени;

— обратиться в суд с исковым заявлением о признании договора недействительным или заключенным ненадлежащими сторонами. Только в этом случае, возврат средств предыдущему страховщику будет произведен НПФ не позднее 30 дней со дня получения соответствующего решения суда и Вы не потеряете доход от инвестирования средств у последнего страховщика.

- Хочу поменять страховщика, могу ли я понести какие-либо потери при переходе? Как этого избежать?

Действительно, досрочный переход может повлечь потерю инвестиционного дохода, а при отрицательном результате инвестирования – уменьшение средств пенсионных накоплений (исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком).

Для того, чтобы избежать потерь при переходе размещаем Памятку застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2017 году

- Почему ПФР не уведомил меня о том, что меня не перевели в НПФ?

ПФР может уведомить застрахованное лицо об отказе в переводе средств с указанием причин отказа только при наличии заявки о предоставлении уведомления об отказе, а также электронного адреса для его направления, следующими способами:

— при личном обращении застрахованного лица в территориальный орган ПФР;

— путем направления застрахованному лицу уведомления в форме электронного документа с использованием информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, включая единый портал государственных и муниципальных услуг.

- Где можно получить информацию о доходности управляющих компаний и негосударственных пенсионных фондов?

Информацию о доходности, которую обеспечивают управляющие компании, можно ежеквартально получать в любом территориальном органе ПФР или на сайте ПФР.

Что касается, негосударственных пенсионных фондов, то они, по закону, не обязаны предоставлять в ПФР такие отчеты.

- Куда будут инвестированы мои накопления, если я выберу, к примеру, государственный Пенсионный фонд?

ПФР самостоятельно не занимается инвестированием средств пенсионных накоплений. Поэтому вам нужно будет выбрать либо частную управляющую компанию, отобранную по результатам конкурса, либо государственную управляющую компанию – на сегодняшний день это Внешэкономбанк.

- Чем частные управляющие компании отличаются от государственной?

Частные управляющие компании предоставляют более широкий перечень активов, в которых могут быть размещены пенсионные накопления. А Внешэкономбанк (государственная управляющая компания) инвестирует средства в основном в государственные ценные бумаги, что является менее доходным, но зато и менее рискованным видом управления.

11.А если я захочу поместить деньги в негосударственный пенсионный фонд, каким образом они будут «работать»?

В этом случае в негосударственный пенсионный фонд передаются не только ваши пенсионные накопления, но и обязательства по выплате накопительной пенсии при наступлении страхового случая. Иными словами, страховую пенсию будет назначать и выплачивать ПФР, а накопительную – негосударственный пенсионный фонд. Особо отмечу, что в этом случае государство не несет ответственности за выплату накопительной пенсии.

Сумма страховых взносов на финансирование накопительной пенсии: что это такое?

Откуда взялась сумма на счете есть, я никаких документов не оформляла.

Ольга, С 1 января 2015 в России страховая и накопительная части пенсии преобразованы в отдельные виды пенсий: страховую и накопительную. Накопительная пенсия — это накопления, которые не тратятся на текущие выплаты пенсионерам и аккумулируются на личном пенсионном счете застрахованного лица.

Накопительная пенсия назначается застрахованным лицам, имеющим право на страховую пенсию по старости, в том числе досрочно, при наличии у них средств пенсионных накоплений

Пенсионные накопления формируются: у работающих граждан 1967 гг. рождения и моложе за счет уплаченных работодателем страховых взносов в ПФР с 2002 по 2014 г.;

у мужчин 1953-1966 гг.рождения и женщин 1957-1966 гг.рождения, в пользу которых в период с 2002 по 2004 г. работодатели уплачивали страховые взносы на накопительную часть пенсии (с 2005 г. эти отчисления были прекращены в связи с изменениями в законодательстве);

у участников Программы государственного софинансирования пенсий;

у тех, кто направил средства материнского (семейного) капитала на формирование своей накопительной пенсии.

Напомним, в настоящее время действует мораторий на формирование накопительной пенсии, в связи с чем суммы страховых взносов работодателей по ОПС в полном размере направляются на финансирование только страховой пенсии.

До 31 декабря 2015 года граждане должны были выбрать вариант пенсионного обеспечения: перечислять все страховые взносы на формирование только страховой пенсии или формировать страховую и накопительную пенсии за счет поступления новых страховых взносов, когда государство снимет мораторий на формирование накопительной пенсии.

У тех, кто не подал соответствующее заявление в ПФР, так называемые «молчуны», страховые взносы идут на формирование только страховой пенсии. При этом все средства пенсионных накоплений, сформированные до конца 2015 года, сохраняются за гражданином как будущая накопительная пенсия.

Как и где получить свои пенсионные накопления

Законом предусмотрено три вида выплат: бессрочные выплаты накопительной части пенсии, срочная выплата по желанию пенсионера (но не менее 10 лет) и единовременная выплата, если сумма накоплений составляет менее 5% от установленной пенсии.

• Единовременная выплата. Получатели: — граждане, у которых размер накопительной части трудовой пенсии по старости в случае ее назначения составляет 5 и менее процентов по отношению к размеру трудовой пенсии по старости.

• Срочная пенсионная выплата. Осуществляется при возникновении права на установление трудовой пенсии по старости, в том числе досрочной. Продолжительность такой пенсионной выплаты определяет сам гражданин, но она не может быть меньше 10 лет. Получатели: — участники Программы государственного софинансирования пенсий, которые уплачивали дополнительные страховые взносы на накопительную часть пенсии; — владельцы сертификата на материнский капитал, которые направили его средства на формирование накопительной части своей будущей пенсии.

• Выплата накопительной части трудовой пенсии по старости. Назначается при соблюдении условий назначения трудовой пенсии по старости, в том числе досрочной. Накопительная часть пенсии будет назначаться гражданам, если они имеют право на трудовую пенсию по старости и их пенсионные накопления в расчете на месяц составляют более 5% от совокупного размера трудовой пенсии. Накопительная часть пенсии всегда назначается с пожизненным условием ее получения.

Обращение за назначением накопительной пенсии может осуществляться в любое время после приобретения права на указанную пенсию без ограничения каким-либо сроком.

Обращаться следует к страховщику, которому гражданин доверил свои пенсионные накопления – в ПФР или НПФ.

Как считается накопительная пенсия

Формула расчета накопительной пенсии такова:

то есть общая сумма пенсионных накоплений делится на ожидаемый период выплаты накопительной пенсии.

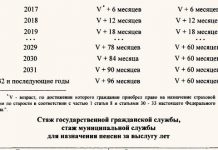

В 2016 году ожидаемый период составлял 234 месяца.

В 2017 году он составляет 240 месяцев.

В 2018 году он составит 246 месяцев.

Таким образом, ежегодно этот период увеличивается на 6 месяцев.

При этом этот показатель все равно меньше реального, который составляет 261 месяц. Именно столько, по подсчетам Минтруда, живут россияне после выхода на пенсию.

У гражданина имеются пенсионные накопления в сумме 240000 руб.

При выходе на пенсию в 2017 году размер его накопительной пенсии составит 240000/240=1000 руб. в месяц.

При выходе на пенсию в 2018 году размер его накопительной пенсии составит 240000/246=975,61 руб. в месяц.

Соответственно, при выходе данного гражданина на пенсию в 2019 году, размер его накопительной пенсии будет еще меньше, так как ожидаемый период выплаты будет снова увеличен.

В Центробанке отметили, что иногда НПФ незаконно отказывает гражданам в единовременной выплате средств пенсионных накоплений из-за того, что применяет неверный показатель ожидаемого периода выплаты пенсии.

Между тем НПФ не имеет права самостоятельно устанавливать этот показатель и должен применять значение, установленное Правительством РФ

Кроме того, следует учитывать, что в случае обращения застрахованного лица в НПФ позднее года возникновения права на накопительную пенсию ожидаемый период определяется по состоянию на год обращения застрахованного гражданина в фонд, а не по состоянию на год возникновения такого права.

Как узнать размер своих накоплений

Информирование застрахованных лиц о состоянии их индивидуального лицевого счета производится по форме СЗИ-6. В данной форме, в том числе, содержатся сведения о сумме страховых взносов на финансирование накопительной пенсии и о страховщике.

Получить сведения по форме СЗИ-6 можно следующим образом:

— обратившись лично в территориальный орган ПФР или МФЦ. В данном случае при себе необходимо иметь документ, удостоверяющий личность и СНИЛС

— воспользовавшись «Личным кабинетом застрахованного лица», размещенном на официальном сайте ПФР.

Пенсионный портал РФ

Сайт про Пенсионный Фонд и систему пенсионного обеспечения в России

Накопительная пенсия

Накопительная часть пенсии была введена в 2002 г. Но граждане, имеющие право на нее, не всегда разбираются в особенностях этого вида начислений.

Накопительная пенсия — это ежемесячная пожизненная выплата пенсионных накоплений.

Законодательное регулирование

У пенсии гражданина РФ накопительная часть образуется в результате отправления взносов работодателем. Деньги должны регулярно вноситься в Пенсионный фонд — так идет формирование накоплений. 22% от зарплаты работника уходят на страховые взносы. Из них отправляется процент на солидарную часть, 6% уходят в накопительную.

Для формирования могут быть учтены поступления из других источников:

- Добровольные взносы застрахованного лица.

- Поступления по программе софинансирования.

- Деньги, направленные с маткапитала.

- Инвестирование личных накоплений.

Отличие от страховых выплат

| Видео (кликните для воспроизведения). |

Накопления при формировании государственной дотации составляют средства, образованные страховыми взносами, которые должен переводить работодатель, и доход, полученный от их инвестирования. Этой частью можно распоряжаться по собственному желанию, вкладывать в НФП для инвестирования.

Накопительным разделом пенсии можно распорядиться, как наследством. Также может быть оформлена разовая поддержка, при которой пенсионеру предоставляется возможность снять с нее некоторую сумму. Она представлена как единовременный платеж, который запрашивают не чаще раза в 5 лет.

Накопительная доля пенсии, в отличие от страховой, формируется из личных взносов.

В 2018 г. был подписан Закон, по которому накопительную пенсию россиян замораживают до 2021 г. Некоторые условия получения выплат планируется изменить.

Как рассчитывается

На то, какую сумму составила накопительная часть пенсии, влияние оказывают деньги, внесенные для ее формирования на индивидуальный счет человека.

Количество накоплений изменяется каждый год 1 августа. При этом учитываются средства, которые поступили для финансирования и не учитывались при предыдущих изменениях.

Для расчета используют такую формулу: НП=ПН/Т

НП — накопительная пенсия. ПН — сумма накоплений, подсчитанная на дату назначения выплаты. Т — период, измеряющийся количеством месяцев. Расчеты ведут в порядке, установленном законом.

Если у застрахованного лица наступило право на получение накопительной части, но обращение за назначением поступает позже этой даты, период выплаты будет сокращен. За каждый год отсрочки его уменьшают на 12 месяцев.

Где узнать текущую сумму

Все сведения о состоянии лицевых счетов Пенсионный фонд прежде рассылал посредством почты. До 2013 г. застрахованные граждане получали информацию в печатном виде, после этого письма приходить перестали.

Сумма накопительной пенсии увеличивается только за счёт доходности.

Тем, кто хочет выяснить размер накопительной части своей пенсии, действовать следует так:

- Обратиться в территориальное отделение ПФР, предоставив паспорт и страховое свидетельство. Госуслуга бесплатна.

- Просмотреть информацию в личном кабинете, созданном на сайте пенсионного фонда.

- Если накопления переведены в НПФ, следует обратиться туда для получения сведений.

Если у гражданина имеется счет в финансовой организации, можно выяснить, предоставляется ли услуга оповещения о состоянии пенсионного счета. При положительном ответе для просмотра отчетов можно будет использовать информацию, направленную банком.

Индексация и перерасчет в 2020 году

При перерасчете пенсии величина выплат меняется. Причинами этого могут быть увеличения соцпособий или перемены в жизненных обстоятельствах человека.

В 2019 г. суммы выплат корректировались 3 раза. Дважды это было зимой, третья корректировка состоялась в апреле.

Как получить выплату из накопительной пенсии

Гражданин, у которого появилось право на страховую пенсию вследствие наступления возраста, может в любое время обратиться за назначением накопительной части. Ее устанавливают вне зависимости от того, есть ли у человека другие виды подобных выплат. О том, с какого года возникает право на получение пенсии, можно узнать на сайте ПФР. С 2019 г. женщины могут воспользоваться этой возможностью при достижении 60 лет, мужчины — в 65 лет.

Расчеты выплат, обеспечение их получения проводит фонд, занимавшийся формированием. Поэтому обращаться для получения накопительного пособия нужно в такие организации:

- Отделение негосударственного фонда.

- Территориальный орган ПФР.

Работодатели могут обращаться в организации для назначения накопительных пособий сотрудникам, если этот шаг согласован и подтвержден в документах.

Что происходит со средствами умерших

Если получатели пенсии умирают, накопления могут быть перечислены наследникам. Для этого должны быть выполнены следующие условия:

- При наступлении смерти владельца пенсионных средств до момента назначения выплат они могут быть перечислены в пользу преемников. Исключение — средства маткапитала, которые были направлены на образование накопительной части пособия.

- Если накопительная пенсия уже установлена, то после смерти получателя выплат с нее по закону не полагается никому.

- Когда человек умирает после того, как ему назначена срочная выплата, наследникам может достаться остаток средств, за исключением тех, что образовались в результате распоряжения материнским капиталом. Оставшиеся от него деньги получают дети или их отец.

Правопреемниками будут считаться люди, указанные гражданином при жизни в заявлении о том, как надо распорядиться накоплениями. То же — для договора на пенсионное страхование. Любой человек, внимательно относящийся к своим деньгам, может оформить такое распоряжение.

Если наследники не назначены, страховая и накопительная часть могут переходить правопреемникам в соответствии с Законами РФ.

Порядок формирования и выплаты накопительной пенсии

Для большинства россиян вопросы, связанные с их будущим пенсионным обеспечением, стоят довольно остро и это и неудивительно, поскольку только уже действующих пенсионеров в стране насчитывается более 40 миллионов и имеющиеся проблемы практически у всех на слуху.

Однако больше всего трудоспособные граждане задаются вопросом о том, как получать именно достойную пенсию в старости, особенно видя пример старшего поколения, уровень пенсионного обеспечения которого весьма невысок. Для них предусмотрена возможность самостоятельно формировать источники материальных средств в форме накопительной пенсии, о которой речь пойдет далее.

Понятие накопительной пенсии

Впервые понятие «накопительная пенсия» было введено в 2002 году в ходе масштабного реформирования пенсионной системы в Российской Федерации. В соответствии с первоначальной редакцией Федерального закона «Об обязательном пенсионном страховании» от 15.12.2001 года № 167-ФЗ соответствующие отчисления являлись частью единого социального налога, уплата которого была обязательной. Первоначально формировать накопительную часть пенсии могли практические все трудящиеся граждане.

Следует отметить, что такая практика существовала крайне недолго и уже в 2005 году в законодательство были внесены изменения, согласно которым накопительную пенсию могли формировать посредством страховых взносов только граждане, родившиеся в 1967 году или позже. При этом работники более старшего возраста могли копить себе на достойное материальное обеспечение в старости, участвуя в программах добровольного пенсионного страхования.

На сегодняшний день действующее законодательство предполагает возможность участия граждан в формировании подобного рода накоплений, однако по факту на данный момент это право ограничено. Дело в том, что в 2014 году, на фоне значительных экономических сложностей и связанным с ними дефицитом средств в государственном пенсионном фонде, был объявлен мораторий на соответствующие отчисления. Это предполагает то, что все денежные средства со страховых взносов и иных источников будут направляться только на страховую часть пенсии, что по факту означает возможность для государственного пенсионного фонда исполнить свои обязательства перед ныне живущими пенсионерами.

Изначально предполагалось, что данный запрет будет временным, однако впоследствии Правительство каждый год принимало соответствующее решение о его продлении.

В конце 2018 года было определено, что заморозка накопительной пенсии будет продлена вплоть до 2021 года включительно.

Несмотря на негативный информационный фон, сложившийся вокруг ситуации с мораторием, Правительство уверяет, что данная процедура не затронет самих пенсионных накоплений, которые уже сформированы. Иными словами, об изъятии данных денежных средств речи не идет.

Как формируется выплата

Вопросы, связанные с порядком формирования и выплатой накопительной пенсии, имеют довольно жесткое нормативное регулирование. При этом порядок ее начисления предполагает ряд особенностей и отличий по сравнению с выплатами страховой пенсии. Разберем эти тонкости более подробно

Основания назначения

В соответствии с действующим законодательством право на получение данного вида обеспечения возникает в момент достижения пенсионного возраста. Тут же следует отметить, что если по тем или иным причинам гражданин утратил трудоспособность раньше установленного срока либо имеет определенные льготы, связанные с возможностью выхода на пенсию досрочно, то накопительную часть он может получать также раньше.

Возможность выбора организации, где будет формироваться пенсия

Граждане могут самостоятельно определять, какая организация будет аккумулировать их накопления. Так, средства могут находиться в государственном пенсионном фонде или в негосударственных фондах. Последние же привлекательны тем, что за счет осуществления инвестиционной деятельности граждане могут рассчитывать на значительную прибавку к своей пенсии за включение в нее данного вида дохода.

Накопления входят в наследственную массу

Если гражданин, формирующий накопительную часть, умирает раньше, чем у него возникло право на материальное обеспечение по старости, то аккумулированные на счетах в ПФР или НПФ средства становятся частью наследственной массы. Иными словами, на них могут рассчитывать наследники.

Из чего и как формируется выплата

Существует несколько источников формирования накопительной пенсии:

- Страховые взносы. В соответствии с российским законодательством за каждого наемного работника работодатель уплачивает взносы в пенсионный фонд. Их размер составляет 22% от заработной платы. Однако если гражданин изъявил желание формировать накопительную часть, то 6% от нее будет направляться на нее. Оставшиеся же 16 в счет страховой пенсии и солидарного тарифа. С 2014 года страховые взносы полностью направляются на формирование страховой пенсии в связи с действием моратория, речь о котором шла выше.

- Средства материнского капитала. Одной из форм распоряжения материнским капиталом является направление его средств на пенсионный счет женщины.

- Участие в программесофинансирования пенсий. В рамках действия данной госпрограммы граждане могли внести на свой счет в ПФР определенную денежную сумму, а государство удваивало ее. Программа полностью прекратила свое действие в 2015 году, просуществовав около 7 лет. О возможности ее возобновления на данный момент речи не идет.

- Добровольные перечисления. Граждане по своей инициативе вправе самостоятельно вносить личные денежные средства на накопительный счет.

Размер накопительной пенсии

Для расчета накопительной пенсии используется следующая формула:

НП = ПН/Т, где:

НП – накопительная пенсия.

ПН – общая сумма пенсионных накоплений.

Т – период дожития.

Так называемый «период дожития» вызывает наибольшее количество вопросов у будущих пенсионеров. Он рассчитывается исходя из ожидаемой продолжительности жизни в конкретный год. Так, в 2019 году период дожития составляет 252 месяца. В предыдущие периоды значение этого параметра несколько отличались от нынешнего.

Зная же период дожития, а также накопленную сумму, можно рассчитать размер дополнительного пенсионного обеспечения.

Гражданка Иванова к моменту выхода на пенсию скопила в счет накопительной пенсии 800 тысяч рублей. Соответственно, выйдя на заслуженный отдых в 2019 году, можно рассчитать:

800000/252 = 3174,60. То есть, ежемесячно гражданка Иванова будет получать 3174,60 рубля как накопительную часть пенсионного обеспечения.

Как узнать размер накоплений и где они находятся

Узнать размер накоплений довольно просто. Сделать это можно, зайдя на сайт ПФР или негосударственного пенсионного фонда. Такая информация содержится в личных кабинетах.

Чтобы получить доступ к личному кабинету на сайте государственного пенсионного фонда, необходимо иметь подтвержденный аккаунт в ЕСИА (на портале «Госуслуги»).

Кроме этого, с данной же целью или в тех случаях, когда местонахождение сбережений неизвестно, гражданин может обратиться в отделение государственного пенсионного фонда по месту жительства, где он получит всю информацию, касающуюся данного вопроса.

Полезное видео

Как можно получить накопительную пенсии? Смотрите в видео-сюжете:

Для чего нужна накопительная часть пенсии и в чем ее особенности?

Пенсионная система страны формируется для финансового обеспечения социально незащищенных слоев населения.Такой защитой выступают пенсии по потере кормильца, по инвалидности и по старости.

Последняя назначается при достижении определенного возраста и состоит из двух частей – накопительной и страховой.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Что это такое и зачем нужна?

Суть понятия

Пенсионная система РФ включает 2 части – страховые и накопительные выплаты денег. Основополагающей и всем известной выступает первая ее часть.Суть такого обеспечения заключается в регулярном отчислении взносов работодателем из заработной платы сотрудника. При этом денежные средства, переданные ПФ, распределяются для текущей выплаты обеспечения пенсионерам.

Накопительные взносы отличаются от страховых тем, что они поступают непосредственно на счет плательщика (будущего пенсионера), аккумулируются там и могут быть инвестированы, тем самым принося доход.

Важной особенностью можно выделить то, что каждый способен увеличить сумму своей накопительной части пенсии, передав ее негосударственной управляющей компании (ПФ). Эти организации занимаются инвестированием накопленных средств с целью получения максимального дохода.

О дополнительных взносах на накопительную часть пенсии можно прочитать здесь.

Как она работает в России?

Накопительная часть пенсии предназначена для некоторых категорий граждан. Важным критерием в данном вопросе являются возрастные ограничения. Право на формирование представленного вида обеспечения имеют:

- Лица, рожденные в 1967 г и позже.

- Граждане, рожденные раньше 1967 года – в качестве добровольных взносов.

- В свою очередь накопительные перечисления могут быть сформированы в виде софинансирования либо из средств материнского капитала.

Гражданин РФ может сделать выбор по поводу необходимости накопления средств(соблюдая определенные условия). Так, до 31.12.2015г. каждым индивидуально принималось решение касательно создания накопительной пенсии или отказа от нее. Сегодня молодые люди до двадцати трех лет, перечисляющие страховые платежи с 2014 г, вправе самостоятельно выбирать систему формирования взносов.

- договор обязательного пенсионного страхования заключен после 01.01.2016г, то сбережения способны расти только за счет инвестиционной деятельности;

- договор обязательного пенсионного страхования заключен до 31.12.2015г, то аккумулированные средства приумножаются вследствие инвестиционной деятельности и взносов работодателя.

Подробнее о том, кто может рассчитывать на накопительную часть пенсии, с какого года она начисляется и о ее законодательных особенностях читайте тут.

Характеристика понятия

Накопительная пенсия, согласно закону № 424-ФЗ от 28.12.2013г., является самостоятельной частью пенсионной программы и выплачивается по старости из-за потери трудоспособности. Те отчисления, которые назначались до 01.01.2015г., считаются накопительными.Каждый будущий пенсионер может самостоятельно распоряжаться средствами, направленными на формирование накопительной пенсии. Так, передав свои сбережения в управление негосударственной организации (НПФ), человек передает права на их инвестирование. Доходность по такому вкладу чаще всего превышает уровень инфляции, что значит увеличение сумму будущих выплат.

Для того, чтобы минимизировать риски, следует серьезно подойти к выбору НПФ, проверить его стабильность. Стоит отметить, что большая часть НПФ достаточно надежны. Более того, подобные организации могут распоряжаться лишь долей пенсионного обеспечения. Основная же сумма контролируется исключительно ПФР.

Этот порядок можно считать справедливым, т.к. здесь работает принцип страхования. Т.е. лица, прожившие меньше средней продолжительности жизни после выхода на пенсию (она составляет девятнадцать лет), фактически платят социальное пособие тем, чья продолжительность жизни превысила среднюю.

О плюсах и минусах накопительной части пенсии читайте в этой статье.

Программа: история появления системы, заморозка

Изначально каждый гражданин Российской Федерации, вступивший в пенсионный возраст, получал пенсию, сформированную исключительно из поступлений налогов в пенсионный фонд и государственного бюджета. Так продолжалось до проведения реформы 2002 г. Тем не менее, еще в начале 90-х гг появились негосударственные пенсионные фонды. В этих организациях можно было открыть накопительный пенсионный счет.

Реформа 2002 г. трансформировала пенсионную систему из распределительной в распределительно-накопительную. С этого момента пенсия разделилась на такие составляющие:- базовая – гарантированно предоставляемая государством;

- страховая – сформированная из отчислений работающих граждан;

- накопительная – отдельный счет для аккумулирования денежных средств, из которых при достижении определенного возраста будет формироваться пенсия.

С 2009 г проводилась работа по увеличению аккумулированных ресурсов. Лица, пожелавшие добровольно увеличить вклад на лицевом счете, получали от государства аналогичную сумму на этот счет, тем самым увеличивая ее вдвое.

В 2010 г от базовой составляющей отказались. Накопительная пенсия впервые выплачена в 2012 г. Ознаменовался новой реформой и 2013 г. В этот период разработана трехуровневая система: страховая, накопительная и корпоративная часть. Появились иные критерии определения размера пособий. Сюда вошли стаж работы, размер зарплаты и возрастные показатели.

В 2013 г решили передать выбор НПФ лицам после 1967 г.р. В случае отказа накопительная часть обеспечения автоматически включалась в состав страховой. В данных условиях 22% отчислений из зарплаты распределялись так: 6% – накопительная часть, 6% – обязательная и 10% – индивидуальная.

Накопительную пенсию впервые заморозили в 2013 г.

О том, куда делась накопительная пенсия и пропадут ли деньги, было рассказано в этой статье.

Как выплачивается инвалидам и женщинам?

Накопительные взносы для инвалидов формируются на общих основаниях. Выплата страховой пенсии начинается с определенного возраста (60 лет у женщин и 65 у мужчин).Начиная с 2010 г пенсия для инвалидов назначается только на период инвалидности, а не бессрочно, как это было ранее.

При достижении же пенсионного возраста данной группе лиц начинается выплата пособия по старости (обязательно иметь пять и более лет трудового стажа). У женщин 1957-1966 г.р. накопительная пенсия образуется из отчислений за период с 2002 по 2004 гг (в размере 2% от общей суммы зарплаты).

С 2005 г. были внесены изменения, после чего данное обеспечение стало доступно только тем, кто родился в 1967 г и позже. Размер же отчислений составил 6% от заработка.

Что означает дополнительная?

В широком понимании дополнительная пенсия – это любая разновидность пенсионных выплат, кроме государственных. Дополнительная накопительная пенсия расширяет круг возможностей пенсионера, тем не менее требуя грамотного подхода к выбору нужного варианта.

Примеры дополнительных накопительных пенсий:

- Пенсионное страхование (гарантированный процент).

- Пенсионное страхование (риски инвестирования).

- Приобретение паев пенсионных фондов.

Пенсионный счет

От выбора лица, перечисляющего средства, зависит где они будут аккумулироваться. Существует два варианта – индивидуальный лицевой счет в негосударственном пенсионном фонде либо в ПФ РФ. При желании средства из НПФ всегда возможно перевести на счет ПФР.

О том, куда и как можно сделать перевод накопительной части пенсии, узнайте из этого материала, а здесь мы рассказывали о плюсах и минусах этой процедуры.

Как ее можно получить?

Накопительную долю пенсии вправе получить гражданин, вышедший на пенсию в связи с достижением пенсионного возраста либо досрочно. О том, кто и когда может получить такую пенсию, подробно рассказано здесь.На выплату могут претендовать родственники умершего, вступившие в право наследования (только в том случае, если застрахованное лицо не успело получить ни одной выплаты при жизни).

Что такое ожидаемый период выплаты накопительной пенсии – это показатель средней продолжительности жизни после достижения пенсионного возраста. Данный показатель ежегодно увеличивается. В 2018 г. он составляет 246 месяцев.

Накопительная часть пенсии рассчитывается по следующей формуле:

где ПН – общая накопленная сумма;

Т – предполагаемая длительность платежей.

В соответствии с Законом № 360-ФЗ от 30.11.2011 г. накопительная часть пенсии может выплачиваться:

- единовременно;

- ежемесячно;

- единовременно в качестве наследства.

Больше информации о том, как рассчитывается накопительная часть пенсии и где можно узнать ее размер, читайте тут, а в этой статье мы рассказывали, как получить накопительную пенсию после смерти человека.

Отказ в выплате

Почему Пенсионный фонд может отказать в переводе накопительной части пенсии и с чем это связано? Такое может произойти с лицами, не подавшими заявление до 01.01.2016 г. Причиной отказа в назначении может послужить и неправильно оформленное заявление, ошибочно указанные данные, два экземпляра заявления, предоставленные в один день.

В единовременной выплате накопительной части пенсии ПФ может отказать в том случае, если она превышает 5% от суммы страховой пенсии.

Гражданин РФ в любое время может отказаться от накопительной части пенсии в пользу страховой.

Для этого следует обратиться в Пенсионный фонд РФ с соответствующим заявлением установленной формы. После того, как отказались, все средства взносов работодатель перечисляет на страховой счет.

Где находится в данный момент?

Если необходимо узнать, где находится накопительная часть пенсии, следует обратиться в Пенсионный фонд РФ одним из следующих способов:- Лично, предъявив паспорт и СНИЛС. На сайте государственных услуг.

- Через почту или при помощи курьера.

- Запросить информацию в банке.

В ответ на запрос направляется выписка из лицевого счета с исчерпывающей информацией. Данный документ содержит не только сведения об управляющей компании, но и о накопленной сумме.

Можно обратиться за информацией непосредственно в негосударственный пенсионный фонд, если средства переданы в управление такой компании.

Подробнее о том, как узнать сумму своей накопительной части пенсии, читайте здесь.

Что значит инвестирование средств?

Именно эти компании созданы для того, чтобы денежные средства работали и приносили прибыль. При этом тщательное изучение надежности подобной организации поможет выгодно минимизировать риски таких вкладов.

По каким критериям подбирать НПФ?

- Прибыльность. Этот показатель стоит на первом месте, т.к. именно от него зависит рост пенсионных накоплений. Важно проследить в рейтинге компании такой показатель, как среднегодовая доходность. Если он скрывается, это тревожный сигнал.

- Надежность. Существуют рейтинговые агентства, оценивающие более 25 показателей НПФ ежеквартально и ежегодно. Каждому предприятию присваивается определенный класс. Используя такие данные можно подобрать наиболее стабильную компанию.

О том, как обезопасить свою накопительную часть пенсии с помощью страхования, узнайте здесь.

Две составляющие пенсионного обеспечения (страховая и накопительная часть) представляют собой максимально надежную систему социальной защиты определенных слоев населения. Действующая система позволяет минимизировать различные риски как бюджетного, так и рыночного характера.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

Это быстро и бесплатно !

| Видео (кликните для воспроизведения). |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Юрист ведущей адвокатской конторы Москвы.

Специализация: гражданское право.

Стаж 22 года.