Содержание

- 1 Какой налог будут платить блогеры

- 2 Инструкция как подключить свой youtube канал к налогам

- 3 Какие налоги должен платить блогер?

- 4 Чиновники придумали, как заставить блогеров и репетиторов платить налоги

- 5 Нужно ли блоггерам платить налоги?

- 6 Платят ли налоги блоггеры ютуба

- 7 Блог о налогах Владимира Турова

- 8 Блогеры должны платить НДФЛ

- 9 Как YouTube-блогерам правильно платить налоги?

Какой налог будут платить блогеры

- Какой налог будут платить блогеры

- Какая шкала налогообложения лучше

- В какой стране платят налоги на животных

Вице-спикер Государственной думы Сергей Железняк выразил мнение от представителей администрации президента о том, что законодательство должно учитывать все изменения в рекламной индустрии. И пора уже обратить внимание на неконтролируемые доходы авторов блогов.

Депутат утверждает, что Налоговый кодекс уделяет недостаточно внимания этой проблеме и ограничивается лишь упоминанием о ненормированных расходах на рекламу, которые осуществляются через телекоммуникационные сети, которые относят к расходам на рекламные мероприятия.

В тоже время эксперты налогового законодательства отмечают, что в кодексе уже есть закон об обязательстве любого физического лица платить налоги с каждых полученных доходов. Эта законодательная инициатива от «единоросов» только дополнит уже существующий закон.

Кроме того известный интернет-блогер Олег Козырев высказал свою точку зрения о том, что правительство тем самым стремится ограничить проявление гражданской активности. То есть на страницах Интернета волонтеры часто проявляют инициативу, начиная от сбора денег с целью помощи пострадавшим в Крымске до сбора митингов протеста.

Вместе с тем Борис Макаренко, занимающий пост вице-президента Центра политических технологий заявляет, что есть немало видов частной профессиональной деятельности, где доходы в несколько раз могут превышать блогерские. Это и домашнее репетиторство, и извоз, и сдача в аренду жилплощади. Их почему-то обошли своим вниманием.

Причем «Независимая газета» полагает, что нынешнее руководство страны продолжает законодательно ужесточать таким образом взаимоотношения российского народа с властью. Сами составители законопроекта сообщают, что в случае поддержания этой депутатской идеи на блогеров, которые уклоняются от налогов, будут возлагать административную ответственность. Расследованием нарушений займется Федеральная антимонопольная служба.

За рубежом уже был подобный опыт ограничений на размещение рекламы на страницах личных блогов. В 2010 году правительство штата Филадельфия в Соединенных штатах Америки пыталось обязать блогеров, которые имеют заработок от размещаемой рекламы, единовременно внести за это плату 300$. Или платить каждый год по 50$. Этот законопроект сразу был принят в штыки, а в средствах массовой информации справедливо был назван «драконовским». Потому что доходы блогеров здесь явно были завышены.

Если подобное применить в России, многие блогеры будут вынуждены отказаться от ведения личных страничек. Так как работа блогера, в частности, заработок блогера не идет ни в какое сравнение с такими налогами. Именно этой цели, видимо, и пытаются добиться представители президента.

А ведь многие законопослушные представители информационного бизнеса и так уже платят налоги государству соответственно 264 статьи 25-й главы Налогового кодекса. Некоторые же представители блогосферы считают, что новый закон в первую очередь ударит по авторам заказных статей, а оппозиционных блогеров эта мера никак не ущемит. Наряду с этим — дискуссия продолжается.

Инструкция как подключить свой youtube канал к налогам

Одни авторы уже через месяцы выходят на высокий уровень — $10 000 в месяц и более, а другие бросают эту нелегкую затею.

Казалось бы, вот она та самая сладкая жизнь, о которой мечтают многие – снимаешь ролики, отдыхаешь и получаешь хорошие деньги………………

• Но в один день весь этот хрупкий мир может рухнуть и причина тому – неуплата налогов . и, более того, нарушение попадает под уголовный кодекс и без малого можно получить 3 года тюремного заключения.

Весьма не сладкая перспектива, поэтому мы решили тщательно осветить вопрос налогообложения на Ютубе ↓↓↓

Почему нужно оплачивать его

→ «Это точно меня не касается, ведь я работаю в интернете» . — именно так думает подавляющее число манимейкеров и очень зря.

В действительности, вы занимаетесь предпринимательской деятельностью, при этом не уплачиваете обязательные налоги в казну.

Возникает вопрос, почему же многие блогеры работают беспрепятственно и не платят налоги из прибыли на Ютубе?

Здесь все просто – они нарушают закон, но налоговая служба их попросту не может отследить .

К сожалению, именно в самый неожиданный момент работники могут нагрянуть к вам с проверкой, и тогда уже будет не до смеха. Именно поэтому появилось выражение «заплатил налоги – спи спокойно»………..

За что гасить пошлину ?

Формально вы работаете не на Ютуб и его руководство, а сотрудничаете с ПП (чаще всего с AdSense).

Получая доход от работы, вы должны уплатить часть прибыли в казну государства. В свою очередь, налоги уплачивают такие крупные компании как AdSense и прочее, но уже в бюджет государства, где они зарегистрированы.

В отличие от других государств, в странах СНГ нет четкого законодательства в отношение интернет-бизнеса, поэтому и возникает множество споров на этой почве.

В любом случае, вы можете работать без налогов на свой страх и риск, но лучше, сделать обязательные платежи и не переживать.

Кому лучше подстраховаться и заплатить налог: ↓↓↓

- вы имеете регулярный доход более $2000 в месяц;

- ваш бизнес активно развивается;

- ранее не уплачивались налоги;

- официально не работаете.

→ Что если не платить налог с дохода в Ютубе . .

Как уже оговаривалось, вы вполне себе можете продолжать сотрудничество с ПП. Но, если вы попадете в поле зрения налоговой, то подлежите уголовной ответственностью.

• Чаще всего банки самостоятельно сообщают в службу, если вы превышаете порог на вывод (например, более 250 тыс. рублей в месяц).

В этом случае, вы попадаете под проверку и далее стоит лишь полагаться на прозрачность источника дохода.

В свою очередь, если доходы небольшие, то крайне низкая вероятность, что вы будете замечены в неуплате налогов с работы на Ютубе.

Сколько и Кому ?

На данный момент существует две стандартные схемы , как легально сотрудничать с ПП и своевременно уплачивать налоги: ↓↓↓

- регистрируемся как ИП (налог составляет 6% от дохода);

- уплачиваем налог с дохода физ. лица (около 13%).

Обратите внимание !

→ Первый вариант является предпочтительней, поскольку ваша деятельность будет зарегистрирована в государственных органах.

Второй вариант несет определенные риски – могут обвинить в нелегальной предпринимательской деятельности (лучше применять, если вы выводите деньги несколько раз в год).

Выплачиваем Дань – простая инструкция

Основной документ, в котором вы излагаете свои заработки, — это налоговая декларация .

Сейчас можно практически все сделать онлайн – заходишь на сайт, скачиваешь стандартную форму, заполняешь при помощи программы и отправляешь.

В принципе, все очень удобно и комфортно, но главное – не допускать ошибок.

Практически каждый год форма меняется, поэтому следите за актуальной информацией про уплату налогов с Ютуба на 2018 год.

→ Итак, существуют определенные сроки на подачу, которые нельзя нарушать (подать форму нужно за прошлый год до 30 апреля, а уплатить налог до 15июля — это крайне важно).

Давайте рассмотрим простую инструкцию: ↓↓↓

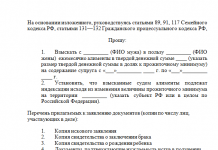

- Скачиваем форму и/или программу на сайте — http://www.nalog.ru/index.php?topic=prog_fiz (нужно найти 3-НДФЛ – это для физ.лиц) .

- Через программу все намного проще – открываем «Задание условий» и здесь выбираем тип декларации и прочее;

- В разделе «сведения о декларанте» заполняем персональную информацию;

- Самый важный раздел «доходы за пределами РФ» — здесь указываем валюту, сумму и прочее;

- для подачи в налоговую потребуется декларация, квитанции из банка о выплате денег, квитанции о приеме чеков банками.

Теперь все документы отправляются по почте и, если не пришло уведомлений об ошибкам, можно смело идти оплачивать пошлину в банк .

→ Все реквизиты также можно узнать на сайте, в принципе, весь процесс проходит достаточно интуитивно.

Какие налоги должен платить блогер?

Содержание статьи

- Какие налоги должен платить блогер?

- Как платить налоги на ЕВНД

- Как выбрать систему налогообложения

1. Как зарабатывают блогеры?

Существует несколько способов заработка на ведении блога:

- видеоролики — рекламный ролик вставляется в видео блогера, при просмотре которого посетители видят и рекламу;

- прямая реклама — когда делается обзор товара или компании для привлечения внимания аудитории;

- с помощью блога можно продавать свои товары или услуги;

- баннерная или тизерная реклама — блогер получает деньги за просмотр и клики по рекламе, размещенной на его блоге;

- рекламные видеоролики в статьях;

- партнерские программы — блогер рассказывает в своей статье о продукте или услуге и размещает партнерскую ссылку. Посетители по данной ссылке переходят на сайт, покупают товар или услугу и процент от суммы этой покупки (комиссию) получает владелец блога.

- контекстная или таргетированная реклама РСЯ или Adsens — размещение на сайте специального кода, с помощью которого посетителям будет показываться реклама. Тема объявления зависит от интересов каждого конкретного посетителя. Если человек ранее искал мобильный телефон, ему будет показана реклама гаджетов и аксесуаров к ним.

2. Должны ли блогеры платить налоги?

Каждого человека, ведущего свой блог и получающего с него доход волнует вопрос: а нужно ли регистрировать эту деятельность официально и платить налоги? В письме № № 03-04-05/58764 от 20.08.2018 Минфин напомнил блогерам о необходимости уплаты налогов с полученных доходов:

«Согласно пункту 1 статьи 3 Налогового кодекса Российской Федерации (далее — Кодекс) каждое лицо должно уплачивать законно установленные налоги и сборы. Эта норма развивает закрепленную в статье 57 Конституции Российской Федерации конституционно-правовую обязанность каждого платить законно установленные налоги и сборы.

Таким образом, обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства, в том числе на блогеров, получающих доходы». (Письмо Минфина)

ВНИМАНИЕ! В письме Минфина говорится о необходимости уплаты блогерами только НДФЛ. Однако, если блогер получает доход от своей деятельности без государственной регистрации, и не перешел на какой-либо спецрежим, налоговики могут могут заставить его заплатить еще и НДС!

Согласно ст. 2 ГК РФ, предпринимательская деятельность — это деятельность, осуществляемая на свой риск, направленная на систематическое извлечение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. По мнению ВС РФ, ведение коммерческой деятельности без регистрации ИП или юридического лица не влияет на квалификацию данной деятельности в качестве предпринимательской. Если физическое лицо получает доход и не применяет УСН (она носит заявительный характер и доступна только после регистрации в качестве ИП или образования юридического лица), должен заплатить все налоги, предусмотренные общей системой налогообложения, включая налог на добавленную стоимость.

3. Как блогеру платить налоги?

Блогер может платить налоги как физическое лицо, зарегистрировать ИП или стать самозанятым.

- Если рекламодатель является российской организацией или ИП. Контрагент заключает договор с владельцем блога и удерживает с его дохода НДФЛ, а также начисляет взносы на обязательное пенсионное и медицинское страхование.

Однако не все рекламные предложения поступают блогеру от российских юридических лиц или ИП. Если рекламодатель является физическим лицом или иностранной организацией, представить декларацию и уплатить налог владелец блога должен самостоятельно. Этот способ подойдет если блог существует недавно и не приносит регулярного дохода.

- Если же блогер получает доход регулярно, такая деятельность является предпринимательской и он обязан зарегистрировать ИП. За коммерческую деятельность без государственной регистрации возможно привлечение к административной или даже уголовной ответственности.

Важным моментом при регистрации ИП является выбор системы налогообложения. ИП может выбрать один из трех налоговых режимов:

- общая система налогообложения (ОСНО). Ставка подоходного налога — 13% для резидентов и 30% для нерезидентов;

- упрощенная система налогообложения (УСН). Ставка налога зависит от объекта обложения — «доходы» — 6% и «доходы, уменьшенные на величину расходов» — 15%;

- налог на профессиональный доход. Ставка зависит от статуса контрагента. При расчетах с физическим лицом ставка налога будет равна 4 %, а если платеж поступил от юридического лица — 6%.

Налоговая нагрузка при общей системе достаточно велика, поэтому блогеру, который решил зарегистрировать ИП лучше выбрать УСН «доходы» со ставкой 6%. Сумму налога можно уменьшть на страховые взносы.

- Налог на профессиональный доход могут применять блогеры, осуществляющие свою деятельность в любом из экспериментальных регионов (Москва и Московская область, Калужская область и республика Татарстан). Применять данный налоговый режим можно и без регистрации ИП.

Для того, чтобы перейти на льготный режим, блогер должен соответствовать требованиям, установленным в п.2 ст. 4 ФЗ№422 от 27.11.2018г.:

- нельзя осуществлять реализацию подакцизных товаров и товаров, которые подлежат обязательной маркировке;

- нельзя осуществлять перепродажу товаров и имущественных прав (кроме случаев продажи имущества, использовавшегося для личных нужд);

- нельзя заниматься добычей полезных ископаемых;

- нельзя иметь работников, с которыми заключены трудовые договора;

- лица ведущие предпринимательскую деятельность в интересах других лиц на основании договоров поручения, комиссии а также агентских договоров;

- лица, занятые доставкой товаров с приемом или передачей платежей в интересах других лиц (кроме случаев оказания таких услуг с применением кассовой техники, зарегистрированной на продавца товаров);

- лица, применяющие другие налоговые режимы;

- если доходы за текущий календарный год превысили 2 400 тыс. руб.

Чиновники придумали, как заставить блогеров и репетиторов платить налоги

От экстремальных методов вывода мелких предпринимателей из тени, например ограничения расчетов наличными, чиновники отказались и теперь обсуждают новый способ – ввести для них максимально низкий налог и простейшую систему его уплаты. Об этом «Ведомостям» рассказали три федеральных чиновника и два консультанта, участвовавших в обсуждении налоговой инициативы.

Новые кассы и онлайн-мониторинг позволяют подумать и о новых, упрощенных системах налогообложения, с сокращением издержек, заявил во вторник первый зампред правительства Игорь Шувалов. Вариант такой системы уже разработан: создать специальное приложение – онлайн-офис, который будет работать как касса, через него человек будет взаимодействовать с Федеральной налоговой службой (ФНС), рассказывает чиновник. Рассчитать налог (например, стоимость патента или размер единого налога на вмененный доход) может сам налоговый орган, практически никакой отчетности подавать не нужно. Заплатить его можно автоматически, привязав банковскую карту или счет, с которого спишутся деньги, к приложению. Воспользоваться им смогут как самозанятые, так и индивидуальные предприниматели (ИП) без наемных работников. Система должна быть удобной, а налоговая нагрузка – небольшой, говорит чиновник.

Привлечь людей к системе можно с помощью бонусов: например, участием в системе частных компаний, которые предложат для них маркетинговые услуги, налоговые вычеты для тех, кто пользуется услугами таких предпринимателей, перечисляет чиновник.

Нужно ли блоггерам платить налоги?

Есть блог и доход от рекламы, партнерок и прочего. Как на это смотрит налоговая? Нужно ли по закону что-то платить с этого дохода?

Знаю, что если регистрировать себя как ИП, то платить надо.

Как получающий прибыль и законопослушный гражданин вы должны платить налоги в бюджет государства. Сделав себе частное предпринимательство и согласно действующего законодательства становитесь плательщиком налога на прибыль, или же как гражданин — подоходного налога.

Как человек, узнававший возможность не платить, скажу, что все зависит от вашего дохода. Если он большой, то на вас могут выйти через банк. Если же падают копейки никто вами не будет заниматься, только по спецзаказу. Ваш доход налоговой еще доказать надо, а как они работают, так еще лет 20 можно петлять. Но риск быть пойманным есть всегда.

Платят ли налоги блоггеры ютуба

Одни авторы уже через месяцы выходят на высокий уровень — $10 000 в месяц и более, а другие бросают эту нелегкую затею.

Казалось бы, вот она та самая сладкая жизнь, о которой мечтают многие – снимаешь ролики, отдыхаешь и получаешь хорошие деньги………………

Весьма не сладкая перспектива, поэтому мы решили тщательно осветить вопрос налогообложения на Ютубе ↓↓↓

Почему нужно оплачивать его

В действительности, вы занимаетесь предпринимательской деятельностью, при этом не уплачиваете обязательные налоги в казну.

Возникает вопрос, почему же многие блогеры работают беспрепятственно и не платят налоги из прибыли на Ютубе?

Формально вы работаете не на Ютуб и его руководство, а сотрудничаете с ПП (чаще всего с AdSense).

| Видео (кликните для воспроизведения). |

Получая доход от работы, вы должны уплатить часть прибыли в казну государства. В свою очередь, налоги уплачивают такие крупные компании как AdSense и прочее, но уже в бюджет государства, где они зарегистрированы.

В отличие от других государств, в странах СНГ нет четкого законодательства в отношение интернет-бизнеса, поэтому и возникает множество споров на этой почве.

В любом случае, вы можете работать без налогов на свой страх и риск, но лучше, сделать обязательные платежи и не переживать.

Кому лучше подстраховаться и заплатить налог: ↓↓↓

- вы имеете регулярный доход более $2000 в месяц;

- ваш бизнес активно развивается;

- ранее не уплачивались налоги;

- официально не работаете.

→ Что если не платить налог с дохода в Ютубе . .

Как уже оговаривалось, вы вполне себе можете продолжать сотрудничество с ПП. Но, если вы попадете в поле зрения налоговой, то подлежите уголовной ответственностью.

• Чаще всего банки самостоятельно сообщают в службу, если вы превышаете порог на вывод (например, более 250 тыс. рублей в месяц).

В этом случае, вы попадаете под проверку и далее стоит лишь полагаться на прозрачность источника дохода.

В свою очередь, если доходы небольшие, то крайне низкая вероятность, что вы будете замечены в неуплате налогов с работы на Ютубе.

На данный момент существует две стандартные схемы , как легально сотрудничать с ПП и своевременно уплачивать налоги: ↓↓↓

- регистрируемся как ИП (налог составляет 6% от дохода);

- уплачиваем налог с дохода физ. лица (около 13%).

→ Первый вариант является предпочтительней, поскольку ваша деятельность будет зарегистрирована в государственных органах.

Второй вариант несет определенные риски – могут обвинить в нелегальной предпринимательской деятельности (лучше применять, если вы выводите деньги несколько раз в год).

Основной документ, в котором вы излагаете свои заработки, — это налоговая декларация .

Сейчас можно практически все сделать онлайн – заходишь на сайт, скачиваешь стандартную форму, заполняешь при помощи программы и отправляешь.

В принципе, все очень удобно и комфортно, но главное – не допускать ошибок.

Практически каждый год форма меняется, поэтому следите за актуальной информацией про уплату налогов с Ютуба на 2018 год.

→ Итак, существуют определенные сроки на подачу, которые нельзя нарушать (подать форму нужно за прошлый год до 30 апреля, а уплатить налог до 15июля — это крайне важно).

Давайте рассмотрим простую инструкцию: ↓↓↓

Теперь все документы отправляются по почте и, если не пришло уведомлений об ошибкам, можно смело идти оплачивать пошлину в банк .

YouTube Premium

Выполните вход, чтобы сообщить о неприемлемом контенте.

Текст видео

Налоги и Youtube. Нужно ли платить налог с Youtube канала? Какие налоги платят блогеры? Об этом и не только мы поговорим сегодня.

— Сколько зарабатывают топовые блогеры на YouTube? ( Николай Соболев, Дневник Хача, Амиран Сардаров, Амиран, Соболев, Wylsacom, Mister Max, Miss Katy)

— Какую систему налогообложения выбрать для начинающего блогера?

— Надо ли платить налог за канал и вообще нужно ли платить налог с ютуба?

— Чем грозит уход от оплаты налогов?

— Какой договор заключать при рекламе?

Оптимизация налогов организаций и уменьшение налога на землю.

Снижение налога на имущество и уменьшение налога на здание.

Налоги и бухучет.

Все это и не только на канале «Бухгалтерия: Перезагрузка»

Ставь лайк.

Подписывайся на канал.

Нажимай на колокольчик, чтобы не пропустить следующее видео.

Популярным интернет-блогерам, которые получают стабильный ежемесячный доход за то, что размещают рекламу различных брендов на своих сайтах, в ближайшее время придется начать платить налоги. Такую законодательную инициативу прорабатывают в нижней палате парламента. По замыслу народных избранников, изменения в первую очередь затронут законы об интернете и о рекламе.

Рабочая группа, в состав которой вошли представители интернет-компаний, специалисты налоговой службы, а также законодатели, разрабатывает единую схему взимания с блогеров налогов с доходов, которые они получают за размещение рекламы на своих интернет-страничках.

По предварительным оценкам экспертов, стоимость размещения платных постов топ-блогерами колеблется в пределах от 50 тыс. до 150 тыс. рублей, тогда как еще три года назад расценки были в три раза ниже. К примеру, блогеры уровня Ильи Варламова могут получать за рекламные посты по 150 тыс. рублей.

Кроме того, довольно часто блогеры продают баннеры — обычно от одного до четырех в боковой части страницы. Цена — от 30 тыс. до 100 тыс. рублей в месяц за один рекламный баннер. За последний год рекламодатели проявили интерес и к брендированию блогов. Такое размещение клиенту уже обойдется в 300–500 тыс. рублей.

Отметим, что на просторах Рунета фигурируют иные цены на размещение рекламы. Например, по словам одного из интернет-пользователей, разместить свою рекламу у популярного интернет-пользователя, дизайнера Артемия Лебедева еще четыре года назад (в 2010 году) обошлось бы рекламодателю в $6 тыс.

— Было дело. Сервер лег в день размещения статьи. Реклама отбилась, но второй раз у того же блогера не закажешь, уже глупо для его читателей и соответственно его имиджа, поэтому разовый такой вариант, плюс ЖЖ все-таки отмирает потихоньку, как ни крути. У Лебедева стоило разместиться на тот момент $6 тыс. Так что считайте и прикидывайте сами, кто вам по карману, что у него за аудитория и стоит ли это делать вообще, — делится пользователь под именем Gojoy своим опытом размещения рекламы.

— Сейчас коммерческая деятельность в интернете, в том числе рекламная, не имеет внятного законодательного регулирования. Это приводит к созданию серых зон ухода от налогооблажения и финансовым злоупотреблениям, — рассказал он. — В течение нескольких месяцев экспертная рабочая группа обсуждает, каким образом можно заставить блогеров, которые зарабатывают на рекламе, платить налоги. Сложность в том, что блогеры не являются предпринимателями.

Сергей Железняк отметил, что когда экспертная группа подготовит итоговое предложение, которое в свою очередь будет согласовано со всеми правовыми институтами, то он готов будет оформить его в качестве законодательной инициативы.

Поддержал намерение Железняка и другой единоросс, член комитета по бюджету и налогам Евгений Федоров.

— Они должны платить налоги, как и любой человек, который получает доход. Если вы курятник сдаете в аренду, то вы обязаны уплачивать налоги как человек, который получает доход. Это общее правило, которое должно распространятся на всех, — заявил он.

Интересно, что и сейчас блогеры, как субъекты, получающие доход за свою деятельность, обязаны платить налоги — подоходный налог в размере 13%. Существует также налог на рекламу — его блогеры редко платят.

В самой блогосфере убеждены, что если народные избранники ужесточат законодательство в части выплаты налогов, то единственное, что могут отследить и обложить налогом, — активные ссылки на сайты и страницы рекламодателя, розыгрыши и конкурсы, рекламирующие тот или иной бренд, и баннерную рекламу в блогах.

Блогопродюсер Илья Гольцман убежден, что все топовые интернет-блогеры и без напоминаний народных избранников платят налоги.

При этом Гольцман добавил, что сейчас очень много блогеров, которые работают как индивидуальные предприниматели.

Блог о налогах Владимира Турова

Учим законно снижать налоги с 2003 года

- RSS-Канал

- Ютуб Telegram

- ВКонтакте

Блогеры должны платить НДФЛ

Добрый день, уважаемые коллеги.

Блогеры должны платить налоги: Письмо Минфина РФ от 20 августа 2018 года №03-04-05/58764.

Цитирую: «Таким образом, обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства, в том числе на блогеров, получающих доходы.

На основании статьи 209 Кодекса объектом обложения по налогу на доходы физических лиц является доход, полученный налогоплательщиком.

Налогоплательщики, уклоняющиеся от исполнения налоговых обязательств, выявляются в результате контрольной работы налоговых органов. Контрольная работа по привлечению указанных лиц к декларированию полученных доходов ведется на постоянной основе в установленном порядке».

На самом деле, это хорошо: требуют платить только НДФЛ. Если говорить по-честному, то господин Саакян, автор этого Письма, немножко недорабатывает: нужно было почитать статью 2 ГК РФ.

Из этой статьи Гражданского кодекса господин Саакян узнал бы одну интересную вещь. Если блогер-физическое лицо получает свой доход, при этом не зарегистрирован в качестве ИП и не перешел на спецрежим, то налоговики согласно статье 11 НК РФ, должны заставить его платить еще и налог на добавленную стоимость со всего дохода.

Если строго следовать букве закона, то Минфин должен был потребовать, чтобы каждый блогер со всего дохода заплатил налог на добавленную стоимость и НДФЛ. Поэтому я делаю замечание господину Саакяну за недоработку этого документа.

Я не буду рассуждать на тему того, высокие налоги или низкие, должны блогеры платить налоги или посылать всех к черту. Я просто констатирую юридический факт.

Мое мнение на эту тему таково. Блогеры просто должны стать индивидуальными предпринимателями, выбрать себе любой спецрежим и по-честному платить эти копейки. В отличие от ребят, которые работают на классической системе налогообложения и которые должны сделать все возможное, чтобы законными путями снизить налоги. Поскольку в нынешних экономических условиях платить все налоги, работая на «классике», для более 60% российских компаний означает автоматическое разорение. Приходите на мой семинар: я расскажу, как легализовать свой бизнес и законно снизить налоги, при этом «слезть» с обналички.

Я думаю, если сейчас налоговики хотят взыскивать с блогеров НДФЛ, поверьте мне, не пройдет и пары месяцев, как вспомнят про НДС. Поэтому, уважаемые блогеры, зачем вам это надо? Зарегистрируйтесь ИП на УСН (6%): будете платить «три копейки», кстати, и страховые взносы в состав этих 6% входят, и спокойно зарабатывайте деньги.

Может быть, кто-то из блогеров скажет: «Пошли они к черту! Я им ни копейки не должен и ничего платить не буду: ни НДФЛ, ни НДС, ни налог по УСН. И Туров пошел к черту! Я не стану ИП!». Не вопрос… Я лишь подсказываю вам путь. Ваше дело – следовать по этому пути, либо работать так, как работаете.

Как YouTube-блогерам правильно платить налоги?

Начали монетизировать канал и потеряли сон из-за неуплаты налогов? Не стоит переживать — в России есть способы легально вести деятельность на YouTube с минимальными затратами времени и денег.

Из статьи вы узнаете:

- в каких случаях YouTube-блогерам надо платить налоги;

- возможные риски и санкции при неуплате налогов;

- как выбрать оптимальную систему налогообложения.

В России нет специальных законов, которые бы регулировали деятельность блогеров. Поэтому владельцы YouTube-каналов (особенно небольших) считают, что вопрос уплаты налогов их не касается. Но действие Налогового кодекса РФ никто не отменял, и любые деньги, заработанные на YouTube, с точки зрения законодательства ничем не отличаются от денег, полученных от торговли или оказания услуг.

Статья 208 НК РФ посвящена налогообложению доходов физических лиц. В ней есть пункты, применимые к блогерам:

- доход получен от использования ЛЭП, линий беспроводной и оптоволоконной связи. Для того чтобы зарегистрировать и вести канал на YouTube, нужно электричество и интернет. Это первый пункт, который указывает на необходимость уплаты налога владельцами прибыльных каналов;

- доход получен от использования авторских или смежных прав в России и за ее пределами. Автор видеороликов и музыкальных композиций может зарегистрировать свое авторское право и брать плату за использование контента. Если такая деятельность ведется, то надо платить налоги;

- физическое лицо имеет доход от источников, которые находятся в РФ или за пределами страны. Владельцы каналов участвуют в партнерских программах и получают деньги за рекламу.

Для налоговой службы блогер — это физическое лицо, которое ведет деятельность на территории России и получает за это деньги. Но автор канала может изменить свой статус, если зарегистрирует индивидуальное предпринимательство.

Блогер может не регистрировать предпринимательскую деятельность, если канал:

- молодой и доходов пока не приносит;

- не участвует в партнерских программах, а если участвует, то доход составляет не более 400 рублей в месяц (необлагаемый минимум);

- не распространяет авторский контент на коммерческой основе.

Ни в законах, ни в правилах YouTube владельцы каналов не найдут четких инструкций по регистрации своей деятельности и уплате налогов. Но очевидным остается одно — потребность в этом возрастает вместе с увеличением месячного оборота канала, ведь чем больше доход, тем выше вероятность, что вами заинтересуется налоговая.

Возможные риски при неуплате налогов

Если блогер получает регулярный доход с канала, то стать официальным плательщиком налогов выгодно по ряду причин: можно не переживать о проблемах при получении денег через банк, зарабатывать трудовой стаж и не думать о возможных санкциях со стороны государства.

Риски для блогеров, которые не платят налоги:

- Проблемы с банком. Служба валютного контроля отслеживает денежные поступления на счета клиентов. Если человек ежемесячно получает большие выплаты в иностранной валюте, то банк может заподозрить его в нелегальной предпринимательской деятельности, отмывании денег, финансировании терроризма и т. д. Чтобы доказать обратное, надо предоставить договор об оказании услуг или другие документы, которые подтвердят законность платежей.

- Проблемы с налоговой. Если банк не получил подтверждения легальности полученных денег, то он передает данные в ФНС. Это приводит к блокировке счетов и проведению налоговых проверок, которые заканчиваются уплатой штрафов.

- Проблемы с законом. Неуплата налогов регулируется Уголовным кодексом РФ. В крайнем случае неплательщику налогов грозит до 3-х лет лишения свободы.

Выбираем оптимальную форму налогообложения

С 2016 года в интернете активно публикуются статьи о том, что Правительство решило заняться вопросом налогообложения доходов, которые получают участники YouTube, Instagram и других социальных сетей. Но пока кардинальных мер принято не было, поэтому каждый владелец канала вправе решать, вести свою деятельность как физлицо или ИП.

Налог на доходы физических лиц (НДФЛ)

Этот вариант подходит для блогеров, которые не зарегистрировали свою предпринимательскую деятельность, но получают доход. Ставка налога на доходы физических лиц — 13 %. Рассчитать сумму налогового платежа и перечислить ее в бюджет необходимо сразу же после поступления денег на счет.

Преимущества:

- не тратится время на регистрацию предпринимательской деятельности и открытие счетов в банке;

- не требуется платить взносы в Пенсионный фонд и фонд медицинского страхования;

- нет необходимости в бухгалтерской отчетности — достаточно годовой декларации.

Недостатки:

- ставка налогообложения выше, чем у индивидуальных предпринимателей (например, ставка УСН — всего 6%).

- не фиксируется трудовой стаж;

- неудобства при работе с банками;

- при ежемесячном получении выплат удобнее работать как предприниматель и платить налоги каждый квартал.

Упрощенная система налогообложения (УСН)

На этапе регистрации ИП важно правильно выбрать систему налогообложения. Выбирать блогеры могут между основной и упрощенной системой налогообложения.

ОСНО является невыгодным налоговым режимом для блогеров. Подходит только для тех предпринимателей, которые занимаются импортом товаров и работают с плательщиками НДС. Ведение YouTube-канала к такой деятельности не относится.

Преимущества УСН для ИП:

- Простая процедура регистрации. Подать заявление можно в электронном виде на сайте ФНС. Для этого заполняется форма Р21001 и оплачивается госпошлина в размере 800 рублей. Налоговая служба подтверждает заявление и назначает дату, когда надо прийти за документами. Если деятельность ведется без наемных работников, то идти в Пенсионный фонд для регистрации не надо. Все документы туда отправит ФНС. Также предприниматель может работать без печати.

- Низкая ставка налогообложения. На УСН предприниматель каждый квартал платит налог в размере 6% от дохода (при схеме «УСН Доходы»). Местные власти могут снижать ставку до 1%, но по факту она снижена только в Крыму и Севастополе — 3%. При схеме «УСН Доходы минус расходы» ставка составляет 15% (решением местных властей может быть снижена до 5%). Так, в Москве и области она составляет 10%, Санкт-Петербурге и области, Крыму — 7%, Воронежской, Астраханской, Ивановской и некоторых других областях — 5%.

- Простое ведение отчетности. Предприниматель ведет книгу доходов и расходов. Налог платится каждый квартал. По итогам отчетного года подается налоговая декларация (до 30 апреля). Подавать отчетность можно в электронном виде. Для этого надо зарегистрировать личный кабинет на сайте Госуслуг.

Недостатки УСН для ИП:

- Увеличение расходов. Кроме налога предприниматель на УСН платит обязательные фиксированные взносы на медицинское и пенсионное страхование (соответственно от 5840 и 26545 руб. в год). Появляются расходы на обслуживание банковского счета.

- Штрафы. Если блогер не перечислит вовремя квартальный авансовый платеж, то придется заплатить за каждый день просрочки пеню в размере 1/300 ставки рефинансирования ЦБ РФ. Штраф за неуплату налога по итогам года составит 20% от размера невыплаченной суммы. Не сданная в срок отчетность обойдется минимум в 1000 рублей.

Заключение

Если канал на YouTube приносит доход более 400 руб. в месяц, то необходимо платить налоги. Блогер вправе сам решать, открывать ИП или работать как физическое лицо.

| Видео (кликните для воспроизведения). |

Если оборот небольшой, и доход с канала не является основным, то выгоднее платить налоги как физическое лицо. В других случаях лучше подходит предпринимательская деятельность на УСН. Эта система налогообложения предусматривает самые низкие налоги, простую бухгалтерию и быструю процедуру регистрации. Именно так можно узаконить свою деятельность, легализировать доходы и не переживать о замороженных счетах в банках и налоговых проверках.

Юрист ведущей адвокатской конторы Москвы.

Специализация: гражданское право.

Стаж 22 года.