Содержание

- 1 Порядок направления требования об уплате налога, сбора, пени, штрафа в электронном виде по телекоммуникационным каналам связи

- 2 Сроки направления требования об уплате налога и сбора

- 3 Если требование об уплате налога не получено по вине почты

- 4 Как правильно заполнить платежное поручение по требованию ИФНС – образец заполнения по недоимке

- 5 Требование об уплате налога: образец

- 6 Налогоплательщики уже могут получать в электронном виде требование об уплате налога и 15 других документов

- 7 Глава 10. Требования об уплате налогов и сборов

- 8 Исполнение требования об уплате налога

Порядок направления требования об уплате налога, сбора, пени, штрафа в электронном виде по телекоммуникационным каналам связи

Создание условий для повышения уровня исполнения налогоплательщиками налоговых обязательств является одной из приоритетных задач ФНС по совершенствованию налогового администрирования.

Требование об уплате налога может быть передано руководителю организации (ее законному или уполномоченному представителю) следующими способами:

- лично под расписку;

- по почте заказным письмом;

- в электронном виде по телекоммуникационным каналам связи (далее – ТКС).

Срок получения налогоплательщиком требования об уплате налога и его исполнения связан с датой отправления данного требования налоговым органом.

В случае отправления требования об уплате налога по почте заказным письмом оно считается полученным налогоплательщиком по истечении шести дней с даты направления этого письма. Датой направления требования налоговым органом в рассматриваемом случае является дата почтового отправления.

Датой направления требования об уплате налога в электронном виде по ТКС считается дата, зафиксированная в подтверждении даты отправки (дату отправки подтверждает специализированный оператор связи).

Требование считается принятым, если налоговому органу поступила квитанция о приеме данного требования, подписанная электронно-цифровой подписью (далее – ЭЦП) налогоплательщика. Датой получения требования об уплате налога по ТКС считается дата, указанная в квитанции о приеме. Именно с этой даты будет исчисляться срок исполнения требования.

Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если в этом требовании не указан более продолжительный период времени для уплаты налога.

Налогоплательщик формирует квитанцию о приеме не в удобное для себя время, а с расчетом, чтобы налоговый орган получил квитанцию о приеме, подписанную ЭЦП налогоплательщика, в течение следующего рабочего дня после отправки требования по ТКС. Квитанция о приеме должна быть сформирована налогоплательщиком в течение одного рабочего дня с момента получения им требования об уплате налога. В противном случае налоговый орган обязан направить требование на бумажном носителе в срок, установленный ст. 70 Налогового кодекса Российской Федерации (далее – Кодекс).

Требование об уплате налога должно быть направлено налогоплательщику в следующие сроки:

- не позднее трех месяцев со дня выявления недоимки;

- в течение 10 дней с даты вступления в силу решения по результатам налоговой проверки.

Участники информационного обмена должны оперативно, то есть не реже одного раза в сутки, проверять поступление требований об уплате налога и технологических электронных документов.

Требование об уплате налога направляется по ТКС не позднее срока, установленного п. 1 ст. 70 Кодекса, но не ранее 75 календарных дней со дня выявления недоимки. Таким образом, налоговый орган после выявления недоимки дает налогоплательщику, использующему возможность получения требования об уплате налога по ТКС, 75 календарных дней для ее погашения или урегулирования вопроса.

Сроки направления требования об уплате налога и сбора

Требование об уплате налога и сбора может быть выставлено в нескольких случаях.

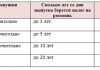

Основные сроки направления требования об уплате налога и сбора

Для максимального соблюдения действующих норм и правил, а также в целях защиты законных интересов налогоплательщиков, налоговое законодательство РФ устанавливает четкие сроки, в которые каждый налогоплательщик должен быть уведомлен о срочной необходимости уплаты того или иного налога и сбора.

Несоблюдение налоговым органом установленных условий по уведомлению того или иного налогоплательщика ведет к тому, что несвоевременно направленное уведомление теряет свою юридическую силу.

Соответствующе оформленное требование об уплате налога должно быть направлено уполномоченным органом налогоплательщику в установленный 3-х месячный период с того момента, когда существующая недоимка была выявлена и поставлена на учет.

В установлении допустимого срока определенную роль играет и сумма имеющейся недоимки. Если она не превышает 500 рублей, требование об уплате налога должно быть направлено лицу в период, равный одному году со дня непосредственного обнаружения и фиксирования недоимки.

В данном случае допустимый срок предъявления требований увеличивается в связи с перевесом затрат действий налоговых органов в сравнении с взыскиваемой суммой недоимки.

Исключениями будут являться случаи, когда обнаружение недоимки в том или ином размере стало результатом ранее проведенной налоговой проверки. Тогда, после вынесения официальных результатов данной проверки и фиксирования недоимки, налоговый орган должен направить свои требования о ее погашении в течение 20 дней с момента проведения данной проверки.

Требования о погашении задолженности могут быть направлены как самому лицу-налогоплательщику, так и ответственному участнику консолидированной группы налогоплательщиков.

Требование об уплате того или иного налога составляется в письменной форме и, как правило, в одном экземпляре. Исключения составляют случаи, когда документ направляется налогоплательщику по почте заказным письмом.

После того, как на втором документе была проставлена отметка налогоплательщика, либо его представителя, о получении, данный экземпляр возвращается в налоговый орган и хранится там.

Правила установления срока исполнения требования об уплате

Сроки направления требования об уплате налога и сбора устанавливаются действующим законодательством РФ и, в дальнейшем, местными налоговыми органами. Исчисление срока всегда начинается с момента обнаружения недоимки. С этого времени у налогового органа появляется полноценное право на предъявление финансовых требований к налогоплательщику.

Факт выявления недоимки, в обязательном порядке, фиксируется налоговым органом по установленным правилам. Документ, свидетельствующий о выявлении недоимки, является внутренней налоговой бумагой и налогоплательщику не направляется.

Нередко недоимки выявляются и во время производства по делу о налоговом правонарушении. В таком случае, требование об уплате налога должно быть направлено налогоплательщику не позднее, чем в течение 10 дней со дня обнаружения недоимки.

Законодательство РФ устанавливает минимальный срок, в течение которого требование налогового органа должно быть исполнено налогоплательщиком. Данный срок равен 8 дням с момент получения уведомления.

В тех случаях, когда требования об уплате направляется налогоплательщику в электронном виде, установленный срок увеличивается до 20 календарных дней, в отношении физических лиц, которые не являются индивидуальными предпринимателями – до 30 дней.

До окончания срока, предусмотренного для добровольного исполнения требований налогоплательщиком, налоговый орган не может применить дополнительные принудительные меры, например, в виде пеней или штрафов.

В судебной практике нередко встречаются случаи, когда решение налогового органа о принудительном взыскании долгов с налогоплательщика за счет его имущества, было признано незаконным именно потому, что оно было вынесено в период до истечения установленного законодательством срока для добровольного исполнения налоговых требований.

Только после истечения установленного периода, налоговый орган может приступать к следующему этапу – выбору определенной принудительной меры для взыскания.

Срок исполнения требований об уплате налога, как правило, представляет собой стандартные цифры – 8, 20, 30 дней и один календарный год. Но, в определенных случаях он может быть увеличен, либо уменьшен, в зависимости от конкретных индивидуальных обстоятельств. Конечный результат устанавливается уполномоченным налоговым органом, но минимальное значение срока – 8 дней сократить нельзя.

Несоблюдение сроков направления требования об уплате

В налоговом праве сроки играют огромную роль, причем это напрямую касается не только налогоплательщиков и их обязательств, но и самих налоговых органов, действия которых не должно противоречить действующим нормам и правилам. Еще более важное значение приобретают сроки, когда речь идет о взыскании определённой материальной суммы для погашения налоговой задолженности.

Итак, если налоговый орган не проводил проверку, а недоимка составила сумму более 500 рублей, информирование налогоплательщика и предъявление соответствующих требований о погашении долга должно быть осуществлено в течение 3-х месяцев со дня обнаружения данной недоимки.

Если задолженность так и не была погашена, решение о взыскании может быть принято налоговым органом сразу после истечения установленного срока, но не позднее, чем в течение двух календарных месяцев после данного периода.

В действующем налоговом законодательстве РФ не установлено четких сведений о том, какую ответственность будет нести налоговый орган при нарушении установленного срока для предоставления требований об оплате.

Существуют множественные судебные решения, подтверждающие тот факт, что несоблюдение инспекциями установленных сроков по предъявлению требований не лишает их дальнейшей возможности взыскания различных штрафов и пеней. Помимо этого, данный факт не влечет изменения остальных сроков, предусмотренных законодательством РФ.

С другой стороны, судебная практика содержит в себе немало прецедентов, в которых действия налоговой инспекции были признаны незаконными, по причине несоблюдения установленных сроков и, как следствие, грубых нарушений действующего законодательства.

В таких случаях судебный орган нередко ставал на сторону налогоплательщика и освобождал его от необходимости оплаты выявленной ранее недоимки по причине неправомерных действий со стороны налоговых органов. Таким образом, в данном вопросе нет официальной и единственной позиции.

Как правило, во внимание принимаются различные, дополнительные обстоятельства, которые помогают судебному органу принять наиболее оптимальное и справедливое решение, максимально защитив интересы, как налогоплательщиков, так и представителей налоговых органов.

В тех ситуациях, когда налогоплательщик не согласен с решением налогового органа о принудительном взыскании денежных средств, наложении ареста на имущество, либо о начислении пеней и штрафов за просрочку исполнения обязательства, он имеет полное право на обращение в судебный орган.

Разбирательство данных дел входит в компетенцию Арбитражного суда. Заинтересованному лицу следует подать иск, в котором необходимо указать имеющиеся требования и обосновать их.

В качестве основного доказательства нужно представить первоначальное требование налогового органа о срочной уплате существующей недоимке. В данном документе, в обязательном порядке, должен быть прописан срок, в который данная недоимка должна быть погашена. Затем следует представить в суд окончательное решение налоговой инспекции о принудительном взыскании денежных средств.

Если требование об уплате налога не получено по вине почты

Налогоплательщик вправе обратиться в инспекцию для выяснения даты приема почтой реестра почтовых отправлений, а также сообщить инспекции о том, что требование об уплате налога им не получено.

При неисполнении или ненадлежащем исполнении обязательства по оказанию услуг почтовой связи, в частности по доставке заказным письмом требования об уплате налога, налогоплательщик может предъявить оператору почтовой связи претензии в соответствии с Правилами оказания услуг почтовой связи (утв. Постановлением Правительства РФ от 15.04.2005 N 221).

Вопрос:

Пунктом 6 ст. 69 НК РФ установлено, что требование об уплате налога может быть передано руководителю организации (ее законному или уполномоченному представителю) или физическому лицу (его законному или уполномоченному представителю) лично под расписку, направлено по почте заказным письмом или передано в электронном виде по телекоммуникационным каналам связи.

В случае направления указанного требования по почте заказным письмом оно считается полученным по истечении шести дней с даты направления заказного письма.

Доставка заказного письма осуществляется с помощью должностного лица налогового органа, работника почты, самого адресата, а также, возможно, с помощью других лиц.

- Какими доказательствами подтверждается факт получения заказного письма адресатом? Каков порядок исполнения указанной в требовании обязанности по уплате налога, сбора, пени, штрафа, в случае если адресат не получил заказное письмо из-за ненадлежащего исполнения обязательств должностным лицом налогового органа или работником почты?

- Признается ли адресат виновным в совершении налогового правонарушения, в случае если он не исполнил обязанность по уплате налога, сбора, пени, штрафа из-за ненадлежащего исполнения обязательств должностным лицом налогового органа или работником почты?

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 12 апреля 2012 г. N 03-02-07/1-91

В Департаменте налоговой и таможенно-тарифной политики рассмотрено письмо по вопросам об исполнении организацией-налогоплательщиком обязанности по уплате налогов, соответствующих пеней и штрафов и сообщается следующее.

1. В соответствии с п. 1 ст. 45 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога в установленный срок, если иное не предусмотрено законодательством о налогах и сборах.

Неисполнение или ненадлежащее исполнение этой обязанности является основанием для направления налоговым органом налогоплательщику требования об уплате налога, а также для применения мер принудительного исполнения обязанности по уплате налога, предусмотренных Кодексом.

Способы передачи (направления) организации-налогоплательщику требования об уплате налога указаны в п. 6 ст. 69 Кодекса.

В случае направления требования об уплате налога по почте заказным письмом это требование считается полученным в силу п. 6 ст. 69 Кодекса по истечении шести рабочих дней с даты направления заказного письма.

Согласно Правилам оказания услуг почтовой связи, утвержденным Постановлением Правительства Российской Федерации от 15.04.2005 N 221, заказные отправления относятся к регистрируемым, которые принимаются от отправителя с выдачей ему квитанции и вручаются адресату (его законному представителю) с его распиской в получении.

Налогоплательщик вправе получить у налогового органа информацию о дате приема почтой от налогового органа реестра почтовых отправлений, а также сообщить налоговому органу о неполучении требования.

При неисполнении или ненадлежащем исполнении обязательств по оказанию услуг почтовой связи пользователь таких услуг вправе предъявить оператору почтовой связи претензию в порядке, установленном в соответствии с Правилами оказания услуг почтовой связи, в том числе с требованием о возмещении вреда.

Взыскание налога с организации производится в соответствии со ст. ст. 46 и 47 Кодекса в случае неуплаты или неполной уплаты налога в установленный срок (в пределах сумм, указанных в требовании об уплате налога).

2. В соответствии со ст. 106 Кодекса налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, за которое Кодексом установлена ответственность.

Пунктом 3 ст. 108 Кодекса установлено, что основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу.

Согласно п. 6 указанной статьи Кодекса лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица.

Отсутствие вины лица в совершении налогового правонарушения является обстоятельством, исключающим привлечение этого лица к ответственности за совершение налогового правонарушения (п. 2 ст. 109 Кодекса).

Обстоятельства, исключающие вину лица в совершении налогового правонарушения, могут быть признаны судом или налоговым органом, рассматривающим дело (пп. 4 п. 1 ст. 111 Кодекса).

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

Как правильно заполнить платежное поручение по требованию ИФНС – образец заполнения по недоимке

Оплатить требование следует не позднее 8 рабочих дней со дня его получения (если иной срок не обозначен в требовании). Для этого заполняется платежное поручение.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

В каких случаях платежка на оплату оформляется по решению ИФНС?

Если юридическими лицами не соблюдаются нормы Налогового Кодекса, бухгалтером предприятия совершаются ошибки (оплата взноса, налога позже обозначенного в законодательстве срока, отсутствие оплаты по налоговым обязательствам), то в адрес компании вскоре будет направлено требование от налоговой инспекции для перечисления недостающих сумм, в том числе пени и штрафы.

Получив требование о погашении недоимки от надзорного органа, добросовестные налогоплательщики оформляют платежное поручение для уплаты обязательств.

Как заполнить правильно?

При внесении сведений в платежный документ используются тот же бланк, что и при перечислении текущих обязательств по налогам.

Форма платежки закреплена положением Центробанка РФ (№383-П) и обозначена индексом 0401060.

Для своевременного исполнения требования необходимо оформить платежное поручение с указанием всех необходимых данных. Обозначенные суммы задолженности перечисляются по тем же реквизитам, которые вносятся при оплате налога, сбора.

Получателем в платежном поручении будет являться подразделение налоговой инспекции, территориально закрепленное за организацией.

Заполнение строк платежного поручения при получении требования об оплате недоимки:

очередность платежа — проставляется значение 3;

- код — при получении документа о взыскан пени, штрафа в нем может быть прописан уникальный идентификатор начислений (УИН), состоящий из 20, 25 символов, который необходимо указать в поручении, при его отсутствии ставится цифра «0»;

- ОКТМО — комбинация цифр в зависимости от места регистрации юридического лица, частного предпринимателя;

- основание платежа — ставятся заглавные буквы ТР, что свидетельствует о получении требования от налоговой инспекции;

- поле 104 — КБК, указывается в соответствии с данными требования ИФНС;

- показатель налогового периода (поле 107) — предельный срок оплаты недоимки, обозначенный в документе, формат строго определен (к примеру, КВ.03.2018 — третий квартал 2018 года);

- поля 108 и 109 — вписывается номер и дата оповещения об имеющейся задолженности перед бюджетом.

Налогоплательщик вправе самостоятельно оплатить задолженность, в этом случае, в основании платежа проставляется ЗД (самостоятельная оплата задолженности предприятием, не дожидаясь уведомления инспекции), поля 107, 108, 109 содержат значение «0».

Для исполнения обязанности по погашению возникшей недоимки по налогам, сборам в платежке следует внимательно указывать счет Федерального казначейства и наименование банка получателя, а также особое внимание необходимо уделить КБК.

В соответствии с нормами 45 статьи (п.7) НК РФ с 2019 года счет Федерального казначейства допустимо уточнять, что позволяет налогоплательщику при возникновении ошибки в написании счета написать заявление на уточнение платежа, нет необходимости заново погашать задолженность, возвращать неверно перечисленные денежные средства.

Поле «Сумма прописью» заполняется в соответствии с полученным требованием из ИФНС.

Если выставленные суммы некорректны по мнению руководства компании, и существуют доказательства для предоставления их в суд, платеж допускается осуществить частично.

Получив требование, налогоплательщик может выразить несогласие с выставленной суммой задолженности и приступить к обжалованию документа.

Например, в соответствии с ранее подписанным актом сверки с ИФНС у предприятия все обязательства были исполнены. В связи с этим, направленное требование можно посчитать ошибочным и выразить несогласие с предъявленными суммами.

Очередность текущих налогов, оплачивающихся в добровольном порядке, в 21 поле платежки обозначается цифрой 5. Данное значение проставляется до момента получения запроса о погашении недоимки.

| Видео (кликните для воспроизведения). |

Основанием для направления требования является проведение проверки контролирующим органом и обнаружение у конкретного предприятия долга по обязательным налоговым отчислениям, пропуск, несвоевременная уплата налогов, сборов, взносов.

Если в требовании зафиксирована задолженность по нескольким КБК, то по каждой строке формируется отдельное платежное поручение.

Также разделять нужно задолженность по налогу, пени и штрафам.

Скачать образец заполнения при недоимке

Скачать образец платежного поручения при оплате недоимки – ссылка.

Полезное видео

Как правильно заполнить платежное поручение на уплату пеней, можно узнать из данного видео:

При невыполнении требования в установленный срок далее последует принудительное взыскание задолженности через инкассовые поручения, исковые заявления, что чревато дополнительными расходами.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Требование об уплате налога: образец

В нашей консультации мы рассказывали, что обязанность по уплате налога прекращается в том числе в случае ее исполнения, т. е. уплаты налога. Если же налогоплательщик не исполнил в установленные сроки свою обязанность по уплате налога, налоговая инспекция направляет такому налогоплательщику требование об уплате налога. Расскажем в нашем материале о налоговом требовании об уплате налога и приведем его образец.

Что такое требование об уплате налога

Требование об уплате налога – это документ, направляемый налоговым органом налогоплательщику и извещающий его о неуплаченной сумме налога и об обязанности погасить ее в определенный срок (п. 1 ст. 69 НК РФ).

Требование об уплате налога направляется налогоплательщику:

- в электронной форме: по ТКС или через личный кабинет налогоплательщика;

- на бумаге: по почте заказным письмом;

- лично передается руководителю организации-налогоплательщика или налогоплательщику – физическому лицу или их представителям (п. 6 ст. 69 НК РФ).

При направлении требования по почте оно считается полученным на 7-ой рабочий день с даты направления заказного письма.

Исполнить требование об уплате налога необходимо в течение 8 рабочих дней с даты получения требования (если более длительный период не указан в самом требовании) (п. 4 ст. 69 НК РФ).

Требование об уплате налога: образец

Новая форма требования об уплате налога, сбора, страховых взносов, пени, штрафа, процентов (для организаций, индивидуальных предпринимателей) утверждена Приказом ФНС от 13.02.2017 № ММВ-7-8/[email protected] (Приложение № 2 к Приказу) и действует с 27.03.2017

Приведем образец требования об уплате налога.

Если налогоплательщик не согласен с суммой налоговой задолженности, он может приступить к обжалованию требования об уплате налога.

К примеру, в соответствии с согласованным с налоговым органом актом совместной сверки расчетов у организации отсутствовала налоговая задолженности. Поэтому направление требования об уплате налога организация может посчитать ошибочным и направить об этом соответствующие возражения.

Налогоплательщики уже могут получать в электронном виде требование об уплате налога и 15 других документов

Внедрено программное обеспечение, которое позволит налогоплательщикам получать из инспекции требование об уплате налога, пени и штрафа, поручение об истребовании документов, справку о проведенной выездной проверке и многие другие документы.

Чем можно было обмениваться с инспекцией

До сих пор налогоплательщик, сдающий отчетность в электронном виде, кроме деклараций и расчетов мог обмениваться с инспекцией весьма ограниченным количеством документов. Через сервис ИОН (информационный обмен с налогоплательщиками) он мог получать справки о состоянии расчетов с бюджетом, акты сверки, перечни представленной им налоговой и бухгалтерской отчетности. Через сервис «Письма» он мог направить в инспекцию не имеющие утвержденного формата документы: справки, приложения, пояснительные записки к отчетности, а также запрос на получение какого-либо документа или на получение разъяснения по применению налогового законодательства.

Чем полтора года назад разрешил обмениваться закон

В 2010 году в Налоговый кодекс были внесены изменения, которые существенно расширили перечень пересылаемых документов. По сути, эти поправки дают налогоплательщикам возможность полностью отказаться от «бумажного» документооборота с инспекцией, заменив его на электронный (см. «Как поправки в Налоговый кодекс изменят обмен электронными документами с инспекцией»). Всего поправки позволяют пересылать в электронном виде несколько десятков документов, среди которых требование об уплате налога, сообщение об открытии обособленного подразделения, сообщения об открытии счета, первичные документы, истребованные в рамках камеральной проверки и т. д (перечень документов можно посмотреть на сайте ФНС).

Однако чтобы пересылать эти документы, помимо изменений в НК РФ необходимы еще 2 вещи: множество подзаконных актов, которые утверждают форматы документов и порядок обмена; программное обеспечение, позволяющее осуществлять обмен. Часть необходимых приказов Федеральная налоговая служба выпустила еще год назад (см., например, «Требование об уплате недоимки вышлют в электронном виде», приказ ФНС от 17.02.11 № ММВ-7-2/[email protected], от 17.02.11 № ММВ-7-2/[email protected], от 09.12.10 № ММВ-7-8/[email protected]) и процесс выпуска подзаконных актов продолжается. А вот программное обеспечение для пересылки хотя бы одного документа до сих пор готово не было.

Чем стало можно обмениваться

Ситуация изменилась в начале февраля. На стороне инспекций и в самых популярных системах для отправки отчетности (в частности, «Контур-Экстерн») было установлено программное обеспечение, которое позволяет получать из инспекции 16 документов (полный список см. ниже). Теперь налоговики будут высылать в электронном виде поручение об истребовании документов, справку о проведенной выездной проверке, решение о продлении срока предоставления документов, решение о привлечении к ответственности.

Но, пожалуй, самым важным из этих документов для налогоплательщика является требование об уплате налога, сбора, пени и штрафа (высылается при обнаружении недоимки).

Раньше требование об уплате налога инспекция могла либо вручить лично, либо направить по почте заказным письмом. Как правило, налоговики выбирали второй способ — направляли требование по почте. При этом требование считалось полученным по истечении шести дней со дня отправки заказного письма.

Требование должно быть исполнено в течение восьми дней (если в самом требовании не указан иной срок). В случае неисполнения требования инспекция приостанавливает операции по счетам налогоплательщика (п. 2 ст. 76 НК РФ). На практике нередко случалось так, что налогоплательщик сначала узнавал от банка о блокировке счетов, и только потом получал требование об уплате налога. А бывало и так, что налоговики просто посылали требование на юридический адрес компании, хотя знали адрес, который компания использовала для получения корреспонденции.

Теперь налоговики обязаны сначала выслать это требование в электронном виде всем, кто сдает отчетность через интернет. Такой вариант полностью исключает блокировку счетов без ведома налогоплательщика.

Порядок обмена

На примере требования об уплате налога рассмотрим алгоритм действий налогоплательщика (приказ ФНС России № ММВ-7-8/[email protected]), так как этот алгоритм применятся при получении любого из 16 документов.

Налоговики готовят «бумажное» требование, подписывают и регистрируют его в установленном порядке. Не позднее следующего рабочего дня они формируют соответствующий электронный документ и направляют его налогоплательщику.

Спецоператор связи высылает инспекции и налогоплательщику подтверждение даты отправки требования. Дата направления требования фиксируется по этому подтверждению.

Налогоплательщику отводится один рабочий для того, чтобы отреагировать на полученное требование. Поэтому в приказе специально оговаривается, что те, кто сдает отчетность в электронном виде, должны каждый день входить в систему для отправки отчетности и проверять поступление документов из инспекции.

Итак, в течение следующего рабочего дня после получения требования налогоплательщик должен проверить полученный документ и направить в инспекцию либо квитанцию о приеме, либо уведомление об отказе. Отказаться принять требование можно в трех случаях: неверный формат документа; неверная ЭЦП инспекции или отсутствие подписи; требование направлено по ошибке, так как предназначено другому адресату. Если обнаружена одна из перечисленных ошибок, налогоплательщик направляет в инспекцию уведомление об отказе в приеме требования. В этом случае налоговики исправляют ошибки и при необходимости направляют новое требование.

Если ошибок нет, налогоплательщик направляет в инспекцию квитанцию о приеме требования. В этом случае датой получения требования считается день отправки квитанции. Дату направления квитанции или уведомления об отказе фиксирует спецоператор.

Предположим, что инспекция отправила требование в понедельник. Если налогоплательщик в течение вторника не высылает ни квитанцию, ни уведомление, в среду инспекция отправляет ему «бумажное» требование по почте. Как уже говорилось, такое требование считается полученным по истечении шести дней с момента отправки.

В регламентах об обмене документами указано, что налогоплательщики обязаны не реже одного раза в сутки проверять, не пришло ли требование об уплате налога или иной документ. Чтобы налогоплательщикам не пришлось каждый день входить для такой проверки в систему, система «Контур-Экстерн» будет присылать им уведомления на электронную почту. Кроме того, по словам менеджера проекта «Контур-Экстерн» Игоря Гольдберга, скоро в системе будет реализован сервис sms-оповещений. В «Контур-Экстерне» найти документы, поступившие от инспекции, можно перейдя в пункт меню «Документы» (вкладка «Требования…»).

Какие документы можно получать из инспекции в электронном виде

1. Решение о приостановлении проведения выездной налоговой проверки;

2. Решение о возобновлении проведения выездной налоговой проверки;

3. Решение о продлении или об отказе в продлении сроков представления документов;

4. Решение об отложении рассмотрения материалов налоговой проверки в связи с неявкой лица (лиц), участие которого (которых) необходимо для их рассмотрения;

5. Справка о проведенной выездной налоговой проверке;

6. Поручение об истребовании документов (информации);

7. Уведомление о вызове налогоплательщика (плательщика сбора, налогового агента);

8. Требование о представлении документов (информации);

9. Решение о проведении дополнительных мероприятий налогового контроля;

10. Решение о привлечении к ответственности за совершение налогового правонарушения;

11. Решение об отказе в привлечении к ответственности за совершение налогового правонарушения;

12. Решение о привлечении лица к ответственности за налоговое правонарушение;

13. Решение об отказе в привлечении лица к ответственности за налоговое правонарушение;

14. Требование об уплате налога, сбора, пени, штрафа;

15. Требование об уплате налога, сбора, пени, штрафа физическому лицу;

16. Платежный документ.

Глава 10. Требования об уплате налогов и сборов

Требованием об уплате налога признается направленное налогоплательщику письменное извещение о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неуплаченную сумму налога и соответствующие пени. Требование об уплате налога направляется налогоплательщику при наличии у него недоимки. Требование об уплате налога направляется налогоплательщику независимо от привлечения его к ответственности за нарушение законодательства о налогах и сборах.

Требование об уплате налога должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленного законодательством о налогах и сборах, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком.

Во всех случаях требование должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения закона о налогах, которые устанавливают обязанность налогоплательщика уплатить налог.

Требование об уплате налога направляется налогоплательщику налоговым органом по месту его учета. Форма требования утверждается Министерством Российской Федерации по налогам и сборам. Требование об уплате налога может быть передано руководителю (законному или уполномоченному представителю), организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату получения этого требования.

В случае, когда указанные лица уклоняются от получения требования, указанное требование направляется по почте заказным письмом. Требование об уплате налога считается полученным по истечении шести дней с даты направления заказного письма. Требование об уплате налога, подлежащего уплате в связи с перемещением товаров через таможенную границу Российской Федерации, направляется налогоплательщику таможенным органом в порядке, установленном Налоговым кодексом с учетом особенностей, предусмотренных таможенным законодательством Российской Федерации.

Требование об уплате налога должно быть направлено налогоплательщику не позднее трех месяцев после наступления срока уплаты налога. Требование об уплате налога и соответствующих пеней, выставляемое налогоплательщику в соответствии с решением налогового органа по результатам налоговой проверки, должно быть направлено ему в десятидневный срок с даты вынесения соответствующего решения. Данные правила применяются также в отношении сроков направления требования об уплате сбора.

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: Только сон приблежает студента к концу лекции. А чужой храп его отдаляет. 8983 —

или читать все.

или читать все.

Исполнение требования об уплате налога

Статьи 44 и 45 Налогового кодекса РФ регулируют обязанности по уплате налогов налогоплательщиками. Если оплата поступает не полностью, это будет являться основанием для отправки налогоплательщику налоговыми органами требования об уплате задолженности по налогу.

Данное положение указано в 69 статье Налогового кодекса. Руководствуясь этой статьёй инспектор налоговой службы направляет письменное уведомление о пропуске сроков по уплате задолжавшему налогоплательщику. Такое требование одинаково касается как граждан, так и юридических лиц.

Требование направляется по месту жительства налогоплательщика в виде письменного извещения по почте. Оно должно в себе содержать следующие данные:

- факты, дающие основания для направления требования;

- содержание самого требования, поясняющее какую сумму и в какие сроки следует оплатить задолжавшему лицу;

- данные о местоположении налогоплательщика;

- информация о налоговом органе, направившем это требование.

Порядок направления

Можно выделить два основных положения, руководствуясь которыми, налоговые органы направляют требование задолжавшему лицу:

- Если лицо не исполнило либо ненадлежаще исполнило обязанности, связанные с уплатой налогов.

- При вступлении в силу законного решения в отношении лица, которое нарушило налоговое законодательство.

Сам порядок регулируется пунктами 5 и 6 статьи 69. По ним налоговые органы имеют право выбрать вид в каком будет представлено извещение задолжавшему налогоплательщику. К таким видам относятся:

- Личное вручение под расписку физическому лицу или представителю юридического лица, если это организация.

- Заказным письмом по почте. Такое требование будет считаться полученным после 6 дней со дня его отправки налоговыми органами.

- Отправка электронной версии письма по сети интернет.

Наиболее распространённым способом извещения о задолженности является отправка заказного письма по месту регистрации физического или юридического лица.

Для упрощения процедуры, а также сокращения сроков получения извещения, налогоплательщикам представляется возможность зарегистрироваться на сайте налоговой службы nalog.ru и завести личный кабинет. Это позволит оперативно получать всю информацию, которая касается уплаты налогов.

В них указан общий срок направления требования об уплате выявленной задолженности по результатам проверки. Он фактически исчисляется со дня обнаружения неуплаты и не может быть более трех месяцев.

В случае, если задолженность, образовавшаяся из-за неуплаты, будет выявлена в результате выездных или камеральных проверок, то извещение согласно статье 101.3 будет направлено в течение 10 дней. Тот же срок будет относиться к случаям, когда лицо будет привлечено к ответственности за нарушение налогового законодательства.

В пункте 4 статьи 69 прописаны минимальные сроки исполнения требований, которые должны устанавливать работники налоговой службы, направляя извещения для добровольной оплаты выявленной задолженности. По общему правилу срок уплаты составляет 10 календарных дней с момента получения требования.

Если уведомление направляется по телекоммуникационным каналам связи, тогда срок для физических лиц будет составлять 30 дней, для юридических лиц — 20 дней.

После оплаты задолженности в отмеченный срок, обязательство будет считаться исполненным.

Способы обеспечения исполнения обязанностей

Все эти действия по обеспечению исполнения обязанностей делятся на две группы:

К первой группе относятся такие действия, как:

- поручительство за налогоплательщика;

- внесение в залог имущества налогоплательщика.

Такие способы применяются, если задолжавшее лицо получило от налоговой службы отсрочку по уплате, рассрочку или налоговый кредит. Имущество либо поручительство будет считаться обеспечением исполнения данного налогового обязательства.

Ко второй группе относятся следующие действия:

- ограничение операций по счёту в банке задолжавшего лица;

- пеня;

- наложение ареста на имущество налогоплательщика.

Налоговая служба прибегает к таким методам исполнения обязательств в случаях, когда лицо не исполняет указанных требований. Наложение ареста на имущество налогоплательщика наступает только в случае, если на его банковских счетах, попавших под ограничения, отсутствует необходимая сумма для уплаты задолженности перед налоговой службой.

Налогоплательщик может использовать меру по залогу своего имущества для изменения сроков уплаты задолженности. В таких случаях, он может предоставить любое имущество в соответствии с Гражданским кодексом, на которое может устанавливаться залог.

Что делать, если пришло требование из налоговой, можно узнать из данного видео.

Уплата недоимки по страховым взносам

Как и Налоговая служба, так и Фонд социального страхования вправе требовать с неплательщика погашения образовавшейся у него задолженности. С 2017 года уплата страховых взносов попала в поле деятельности налоговых органов.

Контроль за осуществлением страховых взносов от несчастного случая остался в ведении у фонда соц. страхования. Все действия по своевременной оплате теперь регулируются 34 главой Налогового кодекса. Все эти меры касаются организаций и индивидуальных предпринимателей, которые согласно Российскому законодательству обязаны отчислять положенные страховые взносы.

Порядок направления требования у фонда такой же, как и у налоговой службы. В течение 90 дней со дня обнаружения в ходе проверки задолженности по уплате, плательщику направляется письменное извещение с требованием уплатить образовавшуюся задолженность. Он, в свою очередь, в течение 10 календарных дней со дня получения требования обязан закрыть задолженность перед фондом.

Если это не произошло и сроки уплаты были пропущены, то ФСС выносит решение, на основание которого происходит принудительное взыскание денежных средств задолжавшей организации через её банковские счета.

Пропуск сроков страховых выплат и отказ от уплаты задолженности несет не только материальный ущерб организации. Репутация при возникновении такой ситуации тоже значительно страдает. В дальнейшем велика вероятность получения отказа от банков на получение кредита.

Обжалование

Процедура обжалования проходит в основном в досудебном порядке. Если разногласия не были решены, то налогоплательщик вправе обратиться с иском в суд для дальнейшего разбирательства.

Если от Налоговой службы, находящейся в регионе, где была подана жалоба, пришёл отказ, то плательщик может обжаловать его в вышестоящем органе, подав апелляционную жалобу. Вышестоящий орган обязан рассмотреть поданную жалобу в течение 30 дней. Если для вынесения решения будет необходимо сделать запрос на получение документов от региональной службы, то процесс может быть продлён ещё до 15 дней.

На основании полученных данных вышестоящий налоговый орган либо принимает жалобы, либо отменяет её. Помимо этого, может быть вынесено решение по изменению содержания жалобы или выдвинуто новое решение по требованию или его отмене.

Недостатки оформления

Недостатки при оформлении требования по уплате налога к налогоплательщику являются нарушением правил, которые будут являться основанием для подачи жалобы и изменением решения. К таким нарушениям правил оформления и доставки извещения можно отнести:

- отсутствие уведомлений со стороны налоговых органов о наличии задолженности у налогоплательщика, а также о начале процесса принудительного исполнения обязательств к нему;

- отсутствие минимального срока, который должен назначать налоговый орган для добровольного погашения задолженности плательщиком;

- нарушение условий по порядку вручения извещения с требованием.

Все перечисленные нарушения имеют весомое основание для обращения с письменной подачей жалобы в региональную налоговую инспекцию. Если одно из правил было нарушено, то будет принято решение, по которому условия требования будут изменены либо оно будет отменено вовсе.

| Видео (кликните для воспроизведения). |

Чем грозит просрочка по налогам? Узнайте из выпуска новостей.

Юрист ведущей адвокатской конторы Москвы.

Специализация: гражданское право.

Стаж 22 года.

очередность платежа — проставляется значение 3;

очередность платежа — проставляется значение 3;