Содержание

- 1 Налоги на авто по биомам графа

- 2 Транспортный налог на грузовые автомобили

- 3 Калькулятор транспортного налога

- 4 Транспортный налог

- 5 Калькулятор транспортного налога на грузовые автомобили

- 6 Сколько денег в бюджет России приносят автовладельцы

- 7 D-AVerk › Блог › Министерство транспорта РФ рассматривает возможность заменить транспортный налог для автомобилей экологическим сбором.

- 8 Транспортный налог за нефполный год владения: нужно ли платить, как рассчитать

- 9 Калькулятор расчет транспортного налога

- 10 Онлайн расчет транспортного налога 2019 Калькулятор по регионам

Налоги на авто по биомам графа

Плата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации. При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ. Сумма налога исчисляется с учетом количества месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, по итогам каждого налогового периода на основании документально подтвержденных данных о транспортных средствах, подлежащих налогообложению (ст. 52 и 54 НК РФ).

Помимо оплаты транспортного налога, для управления автомобилем необходимо купить полис осаго.Каско – это добровольное страхование транспортного средства (ТС) от ущерба, хищения или угона, которое приобретается по желанию владельца ТС. Важно понимать, что ОСАГО – это обязательное страхование гражданской ответственности владельцев ТС перед третьими лицами: выплаты по полису производятся в пользу потерпевшего, а каско – это добровольное имущественное страхование, которое защищает интересы страхователя (выгодоприобретателя) независимо от его вины. Поэтому, в отличиеот ОСАГО, стоимость каско не регламентируются государством, а устанавливаются самой страховой компанией. Купить каско и полис осаго можно в страховых компаниях.

Транспортный налог на грузовые автомобили

Транспортный налог (ТН) на грузовые автомобили рассчитывается по тому же принципу, что и для других машин — с учетом мощности двигателя и налоговой ставки региона. Однако некоторые особенности в оплате автоналога для владельцев грузовых ТС все же есть. В этой статье мы расскажем, как вычислить автоналог вручную и с помощью калькулятора и кто больше не обязан платить транспортный налог на грузовые автомобили в 2020 году.

Калькулятор расчета транспортного налога на грузовые авто

ТН на грузовые автомобили рассчитывается по той же формуле, что и на легковые. Единственное отличие — здесь не учитывается повышающий коэффициент на роскошь. Формула для вычисления ТН для грузовых авто выглядит следующим образом:

ТН = (Мощность двигателя грузового авто в л.с.) х (Налоговая ставка для ТС в регионе) х (Количество полных месяцев владения авто/12)

Для вычисления стоимости автоналога для вашей машины, воспользуйтесь онлайн-калькулятором на этой странице. Калькулятор расчета дорожного налога на грузовые машины в России использует актуальные налоговые ставки регионов, а также учитывает время владения автомобилем. Чтобы начать расчет:

Найдите в таблице свой регион;

Выберите в строке калькулятора «Тип ТС» — «Грузовой автомобиль;

Если Вы были собственником машины не полный год, заполните строки «Год и месяц установки/снятия авто с учета»;

Нажмите на кнопку «Рассчитать».

Посмотреть в моем регионе

| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777 Москва | 78, 98, 178 Санкт-Петербург | |

| 01 Республика Адыгея | 30 Астраханская область | 57 Орловская область |

| 02, 102 Республика Башкортостан | 31 Белгородская область | 58 Пензенская область |

| 03 Республика Бурятия | 32 Брянская область | 59, 81, 159 Пермский край |

| 04 Республика Алтай | 33 Владимирская область | 60 Псковская область |

| 05 Республика Дагестан | 34, 134 Волгоградская область | 61, 161 Ростовская область |

| 06 Республика Ингушетия | 35 Вологодская область | 62 Рязанская область |

| 07 Кабардино-Балкария | 36, 136 Воронежская область | 63, 163 Самарская область |

| 08 Республика Калмыкия | 37 Ивановская область | 64, 164 Саратовская область |

| 09 Карачаево-Черкессия | 38, 85, 138 Иркутская область | 65 Сахалинская область |

| 10 Республика Карелия | 39, 91 Калининградская область | 66, 96, 196 Свердловская область |

| 11 Республика Коми | 40 Калужская область | 67 Смоленская область |

| 12 Республика Марий Эл | 41, 82 Камчатский край | 68 Тамбовская область |

| 13, 113 Республика Мордовия | 42, 142 Кемеровская область | 69 Тверская область |

| 14 Республика Саха (Якутия) | 43 Кировская область | 70 Томская область |

| 15 Республика Северная Осетия | 44 Костромская область | 71 Тульская область |

| 16, 116 Республика Татарстан | 45 Курганская область | 72 Тюменская область |

| 17 Республика Тыва | 46 Курская область | 73, 173 Ульяновская область |

| 19 Республика Хакасия | 47 Ленинградская область | 74, 174 Челябинская область |

| 21, 121 Чувашская Республика | 48 Липецкая область | 75, 80 Забайкальский край |

| 22 Алтайский край | 49 Магаданская область | 76 Ярославская область |

| 23, 93, 123 Краснодарский край | 50, 90, 150, 190, 750 Московская область | 79 Еврейская АО |

| 24, 84, 88, 124 Красноярский край | 51 Мурманская область | 83 Ненецкий АО |

| 25, 125 Приморский край | 52, 152 Нижегородская область | 86, 186 Ханты-Мансийский АО |

| 26, 126 Ставропольский край | 53 Новгородская область | 87 Чукотский АО |

| 27 Хабаровский край | 54, 154 Новосибирская область | 89 Ямало-Ненецкий АО |

| 28 Амурская область | 55 Омская область | 95 Чеченская Республика |

| 29 Архангельская область | 56 Оренбургская область | |

Транспортный налог для грузовых ТС с массой более 12 тонн в 2020 году

3 июля 2017 года в Налоговый кодекс РФ была внесена статья 361.1, которая устанавливает льготы на оплату автоналога для владельцев грузовых автомобилей с максимальной массой более 12 тонн, состоящих в системе Платон.

Однако с 1 января 2019 года эта льгота перестала действовать.

Данная норма была предусмотрена статьей 361.1 НК РФ, пунктами 1 и 2 в соответствии с которой льгота действует до 31 декабря 2018 года включительно. Никаких законопроектов о продлении льготы рассмотрено не было, поэтому ее срок не был продлен.

Положения. пунктов 1 и 2 статьи 361.1. Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) действуют до 31 декабря 2018 года включительно.

П.4 ст. 2 федерального закона от 03.07.2016 N 249-ФЗ (ред. от 30.09.2017)

Право на льготу имеют также и грузовые автомобили, участвующие в сельхозработах. Подробнее о том, какие ТС не облагаются налогом, читайте в отдельной статье.

ТН для грузовых ТС начисляется по тем же правилам, что и для легковых.

Автоналог = (Мощность двигателя грузового авто в л.с.) х (Налоговая ставка для ТС в регионе) х (Количество полных месяцев владения авто/12).

Владельцы большегрузов, которые совершают взносы по Платону больше не освобождаются от уплаты налога.

Автоналог не оплачивают владельцы ТС, участвующих в сельскохозяйственных работах.

Калькулятор транспортного налога

Дорожный сбор, который выплачивали владельцы автомобильного транспорта перед ежегодным прохождением техосмотра, законодательно упразднили в 2003 году. Вместо предыдущего варианта появилось обновленное название «транспортный налог» (ТН), а базовые ставки по начислению закреплены в 361-й статье НК РФ. Потребуется специальный калькулятор транспортного налога, чтобы рассчитать предстоящие годовые суммарные расходы. Этот интерактивный инструмент поможет проверить, правильно ли начислены фискальные обязательства в письменных уведомлениях ФНС.

Региональные бюджеты наполняются за счет транспортного налога и других обязательных сборов. Ранее перечисленные в бюджет денежные средства употреблялись по прямому целевому назначению, связанному с развитием дорожной инфраструктуры и периодическим ремонтом дорог. Сегодня субъекты Федерации самостоятельно принимают решение об использовании полученного. На нашем сайте посетитель вправе воспользоваться электронным калькулятором для расчета транспортного налога. Последние изменения в НК РФ позволяют региональным властным структурам устанавливать местные ставки в пределах десятикратного уменьшения или увеличения тарифов. Если на местах дополнительные фискальные сетки не утверждались, то потребуется применить базовые расценки из закона. Регистрация или авторизация посетителя интернет-ресурса не понадобится при пользовании нашим бесплатным калькулятором. Эта информационная услуга носит ознакомительный характер, производя выборку, согласно необходимым вариантам поиска.

Навигация по исходным поисковым параметрам калькулятора формируется с учетом:

- региона регистрации ТС либо юридического адреса организации;

- разновидности транспортного средства, в зависимости от категории;

- определенного отчетного периода, по которому осуществляется выборка;

- количества полных месяцев владения транспортным средством.

Кроме запрограммированных рабочих полей, в нашем калькуляторе по перерасчету налогов предусмотрены дополнительные опции. Пользователю самостоятельно придется ввести нормативную мощность двигателя, а также подобрать конкретную марку, модель и год выпуска автомобиля, если стоимость превышает 3 миллиона рублей. Не понадобится выбирать повышающий коэффициент для роскошных автомашин, поскольку алгоритм работы нашего калькулятора основан на использовании базовых сведений об объекте. Региональные ставки большинства сборов в столице и Санкт-Петербурге превышают исходные цифры, зафиксированные в НК РФ, в десять раз. В южных регионах России автолюбители оплачивают минимальные сборы по транспортному налогу. На окончательный расчет влияет наличие у автовладельцев специальных льгот, понижающих суммарные обязательства или освобождающих от уплаты налога.

Транспорт, по которому формирует выборку калькулятор, различается по ключевым категориям:

- легковые и грузовые автомобили или автобусы;

- несамоходные, а также буксируемые плавсредства;

- моторные лодки, гидроскутеры, гидроциклы и катера;

- двухколесные и трехколесные мотоциклы, мотороллеры;

- самолеты с реактивным двигателем, летательные аппараты;

- механические самоходные, гусеничные транспортные средства;

- парусные, моторные судна, яхты, другой речной и морской транспорт.

Если автомобилисту важно принять взвешенное решение о приобретении автотранспорта, то пригодится калькулятор для надежного способа для уточняющего расчета задолженности в будущем. Мы позаботились о том, чтобы калькулятор подсчета фискальных транспортных обязательств безошибочно выдавал прогнозируемые ежегодные затраты по налогам. Наши сотрудники проверяют объективность исходных величин для гарантирования точности выдаваемых результатов по российским округам, краям, областям или республикам. Когда возникают затруднительные ситуации, возможно задать вопрос штатному специалисту в онлайн-режиме. Нет необходимости вводить личные реквизиты, оператор незамедлительно поможет решить проблему. Для правильности итоговых цифр, которые выдает калькулятор, нужно ввести точные технические параметры авто и место постановки на государственный учет. Наш калькулятор – это проверенный онлайн-помощник по расчету задолженностей по транспорту.

Достоинства нашего калькулятора по проверке начисления транспортного налога:

- удобство и простота использования интуитивного интерфейса;

- подсчет суммарных издержек на содержание собственного автопарка;

- возможность выполнения расчетов по каждой единице транспортного средства;

- отсутствие необходимости вводить персональные сведения либо платежные реквизиты.

Если воспользоваться профессиональным калькулятором при исчислении транспортного налога, то легче принять решение о продаже транспортного средства, стоимость обслуживания которого с годами возрастает. Подобное решение оправдано, когда фискальные расходы увеличиваются или остаются на прежнем уровне. Наш универсальный калькулятор пригодится автолюбителям, которые получили в конце года уведомление из ФНС, но не уверены в законности примененных коэффициентов. Мгновенная проверка транспортного налога разрешит сомнения, а также утвердит или развеет подозрения в незаконных претензиях со стороны налоговиков. Мы создали интернет-ресурс с дополнительной вкладкой «Калькулятор транспортного налога», чтобы позаботиться о разрешении недоразумений, выявлении ошибок и исключении досадных просчетов.

Помимо получения справочной информации о расчете суммарного транспортного налога с помощью калькулятора, пользователю нашего сайта доступны сведения об актуальной задолженности по налогам и задолженностям. Проверка и оплата задолженности по ИНН занимает пять минут времени, если налогоплательщик просрочил выплаты. Возможно погасить начисленные налоги, включая пени и штрафные санкции. Если обязательства рассчитаны, то рекомендуется ввести УИН, чтобы просмотреть и своевременно оплатить долги по налогам. После совершения безналичной транзакции сведения в базе ФНС и ГИС ГМП обновляются через два-три дня. Зачисление происходит мгновенно, что отличается от наличных оплат налога в кассе банковского учреждения.

Имеете ли Вы право на льготу

ОНЛАЙН-СЕРВИС ПРОВЕРКИ И ОПЛАТЫ ЗАДОЛЖЕННОСТИ ПО ТРАНСПОРТНОМУ НАЛОГУ

Данные об имеющейся задолженности по транспортному налогу генерируются автоматически в режиме онлайн из официальной базы ФНС РФ или ГИС ГМП на основании запроса пользователя.

Расчетные операции при проведении платежей осуществляет НКО «Монета»

(Лицензия Центрального Банка РФ № 3508-К, ИНН 1215192632)

Транспортный налог

Что такое транспортный налог, порядок расчета, льготы федерального и местного уровня, способы уплаты и проверки налога, должны ли пенсионеры платить налог на автомобиль – всю эту информацию мы подготовили для вас в доступной форме.

Что такое транспортный налог?

Транспортный налог — налог, взимаемый с владельцев транспортных средств. Транспортными средствами считаются: автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, гидроциклы, моторные лодки и другие водные и воздушные транспортные средства.

Не все транспортные средства являются объектами налогообложения. К примеру, существуют следующие исключения:

— весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил

— транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом

Полный список исключений указан в статье 358 НК РФ.

Плательщиками транспортного налога являются как физические, так и юридические лица.

Можно ли узнать и оплатить налог на автомобиль онлайн?

Как рассчитать сумму налога?

Сумма транспортного налога рассчитывается на основе следующих параметров:

— Ставка налога

Налоговая ставка устанавливается законами субъектов РФ в расчете на одну лошадиную силу мощности двигателя. Зависит от мощности, валовой вместимости, категории транспортного средства и года выпуска ТС.

Ставки налога могут быть увеличены или уменьшены законами субъектов РФ не более чем в 10 раз от ставки, указанной в Налоговом кодексе Российской Федерации.

— Налоговая база

Этот параметр устанавливается в зависимости от вида ТС. Для автомобилей, мотоциклов и другого транспорта с двигателем это мощность двигателя в лошадиных силах

— Период владения

Количество полных месяцев владения ТС в течение года.

— Повышающий коэффициент

Для легковых автомобилей средней стоимостью от 3 млн. руб. применяется повышающий коэффициент. Перечень таких автомобилей доступен на сайте Минпромторга РФ.

Кому положены льготы по налогу на транспорт?

От уплаты транспортного налога, на федеральном уровне, освобождаются следующие категории граждан:

- Герои Советского Союза, герои Российской Федерации, граждане, награжденные орденами Славы трех степеней, — за одно транспортное средство;

- ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны — за одно транспортное средство;

- ветераны боевых действий, инвалиды боевых действий — за одно транспортное средство;

- инвалиды I и II групп — за одно транспортное средство;

- бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны,— за одно транспортное средство;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида — за одно транспортное средство;

- владельцы легковых автомобилей с мощностью двигателя до 70 лошадиных сил (до 51,49 киловатта) включительно, — за одно такое транспортное средство;

- один из родителей (усыновителей) в многодетной семье — за одно транспортное средство;

- владельцы транспортных средств, относящиеся к другим льготным категориям.

Кроме федерального списка льготных категорий граждан существует региональные льготы. К примеру, в некоторых регионах РФ пенсионеры уплачивают только 50% транспортного налога, либо освобождены от него полностью. Ситуация сильно различается в зависимости от региона. К примеру, в Москве нет льгот для пенсионеров, а в Санкт-Петербурге пенсионеры полностью освобождены от уплаты транспортного налога за автомобиль отечественного производства с мощностью двигателя до 150 лошадиных сил.

Узнать наличие региональных льгот можно на сайте налоговой службы, в разделе «электронные сервисы». На этой странице необходимо выбрать субъект Российской Федерации, муниципальное образование (город), вид налога и год. После этого вы получите полную информацию обо всех видах льгот по транспортному налогу физических лиц.

Важно знать, что налоговый орган не вправе предоставить льготу по транспортному налогу только лишь на основании сведений о возрасте. Льготы носят заявительный характер, вследствие чего в ИФНС необходимо представить заявление налогоплательщика по установленной форме в котором указано основание для предоставления льготы (достижение пенсионного возраста).

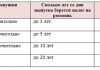

Как рассчитать количество полных месяцев владения автомобилем?

Если транспортное средство поставлено или снято с учета в течение года, то транспортный налог рассчитывается с определенным коэффициентом. Этот коэффициент определяется как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано, к числу календарных месяцев в году (12).

Порядок определения количества полных месяцев владения автомобилем рассчитывается в соответствии с пунктом 3 ст. 362 НК РФ. Месяц регистрации считается полным, если транспортное средство поставлено на учет до 15-го числа включительно. Месяц снятия с учета признает полным в случае, если автомобиль снят с регистрации после 15-го числа.

К примеру, если автомобиль был поставлен на регистрацию после 15-го числа, то этот месяц не является полным и при расчете налога на автомобиль не учитывается.

КБК для уплаты налога

Код бюджетной классификации (КБК) для уплаты транспортного налога физических лиц в 2019 году остался таким же, как и в 2018 — 182 1 06 04012 02 1000 110.

Если оплата налога не была произведена вовремя и произошло начисление пени, то для уплаты пени необходимо использовать КБК — 182 1 06 04012 02 2100 110.

Для погашения штрафа (при наличии судебного решения), за неуплаченный транспортный налог, используется КБК — 82 1 06 04012 02 3000 110.

Ставки налога по регионам РФ

Ставка транспортного налога сильно зависит от конкретного региона. К примеру, в Москве и Санкт-Петербурге ставка транспортного налога 35 рублей за л.с. для легковых автомобилей с мощностью двигателя 101-150 лошадиных сил. В Свердловской области, в аналогичном случае, ставка равна 9,4 рубля.

Полная таблица ставок транспортного налога в 2018 для легковых автомобилей, принадлежащих физическим лицам, по всем регионам можно посмотреть здесь.

В какой срок необходимо уплачивать налог на автомобиль?

Оплата налога на автомобиль должна производиться один раз в год не позднее 1 декабря года, следующего за истекшим налоговым периодом (календарным годом). К примеру, транспортный налог за 2018 год должен быть уплачен до 1-го декабря 2019 года. Т.к. в 2019 году 1-е декабря это выходной день (воскресенье), то последний день уплаты транспортного налога без пени – 2-е декабря 2019 года.

Калькулятор транспортного налога на грузовые автомобили

Калькулятор транспортного налога на грузовые автомобили

создан для того, чтобы быстро рассчитать сумму обязательного для всех автовладельцев платежа, а также познакомить с информацией по тарифным ставкам.

Сумма налога различается в зависимости от региона, а также от мощности автомобиля. Так, например, в Амурской области для расчета налога применяются коэффициенты 15 – 85 рублей за 1 л. с. То есть за грузовой автомобиль мощностью от 250 л. с. нужно заплатить налог примерно 21250 рублей в год. А в Чукотском автономном округе налог рассчитывается по ставкам 5 – 17 рублей за 1 л. с. и за грузовой автомобиль мощностью от 250 л. с. собственник заплатит налог в сумме всего от 4250 рублей в год.

Маломощный грузовой автомобиль (от 100 л. с.) в Томской области обойдется своему владельцу от 1200 рублей в год. За такой же автомобиль собственник в Архангельской области заплатит налог в 2 раза больше – от 2500 рублей в год.

Сроки оплаты транспортного налога устанавливаются на региональном уровне. В большинстве регионов данный платеж должен быть внесен физическими лицами не позднее 01 октября года, следующего за истекшим.

На нашем сайте вы можете сделать расчет транспортного налога не только на грузовые автомобили, но и на тракторы.

Чтобы сделать расчет на собственный автомобиль, заполните форму калькулятора ниже

Сколько денег в бюджет России приносят автовладельцы

Статья о том, какие налоги платят владельцы автомобилей в России, суммы платежей, нюансы уплаты. В конце статьи — видео о новом налоге на транспорт.

Содержание статьи:

- Транспортный налог

- Топливный акциз

- Утилизационный сбор

- Оплата парковок и штрафов

- Что в перспективе

- Видео о новом транспортном налоге

Довольно часто можно услышать жалобы владельцев автомобилей на то, что они слишком много вынуждены платить государству. Это и транспортный налог, и топливный акциз, и таможенный пошлинный сбор на иномарки, и утилизационный сбор.

С одной стороны, многие автовладельцы имеют возможность производить больший объём продукта и, следовательно, должны платить больше налогов. С другой стороны, взамен они получают совсем немного: дороги в нашей стране, мягко говоря, оставляют желать лучшего, и перспективы особым светом не сияют. Попробуем более детально разобраться в том, какие налоги платят в государственный бюджет владельцы «железных коней».

Транспортный налог

В зависимости от экономической ситуации, нормы налогообложения в России периодически претерпевают изменения. Это касается и транспортного налога, который обязаны выплачивать в бюджет собственники автомобилей.

На протяжении последних восьми лет транспортный сбор по стране стабильно растёт. Если к 2010 году местные бюджеты собирали около 55 миллиардов рублей налога на автомобили, то на сегодняшний момент эта цифра уже достигла 150 миллиардов рублей. При этом, как отмечают и специалисты, и автолюбители, рост налога, к сожалению, никак не повлиял на экологическую обстановку и качество дорог в стране, а ведь эти средства должны направляться именно на ремонт дорожного полотна и дорожное строительство.

Кроме того, далеко не всегда можно назвать транспортный сбор справедливым. Это касается случаев, когда автовладельцы, не пользуясь своим автомобилем на протяжении целого года или пользуясь эпизодически, 10-20 раз в году, вынуждены вносить в бюджет ту же сумму, что и автомобилисты, которые ездят на своих машинах ежедневно.

Как рассчитывают транспортный сбор

Величина транспортного сбора зависит от мощности автомобиля. Формула расчёта несложная – произведение базовой ставки на количество лошадиных сил. Если собственник владел автомобилем неполный год, то полученную сумму следует разделить на 12 и умножить на количество месяцев, которые автомобиль находился в собственности.

Базовая ставка на 2018 год в зависимости от количества лошадиных сил следующая:

- до 100 л. с. – 2,5;

- от 101 до 150 л. с. – 3,5;

- от 151 до 200 л. с. – 5;

- от 201 до 250 л. с. – 7,5;

- от 251 л. с. – 15.

Получающиеся суммы кажутся небольшими, но в законе о налогообложении владельцев транспортных средств существует небольшая ремарка: в регионах базовая ставка может быть повышена (но не выше, чем в 10 раз). То есть, чтобы узнать, сколько точно нужно платить, следует выяснить базовые ставки в регионе.

Во всех регионах страны к льготным категориям, которые не оплачивают транспортный сбор, относятся:

- ветераны Великой Отечественной войны;

- герои Российской Федерации и СССР;

- инвалиды I и II группы;

- родители детей-инвалидов.

Помимо приведённого списка, в различных регионах могут быть и отдельные категории граждан. Например, в Москве к списку льготников добавлены владельцы машин мощностью до 70 л. с. и частные предприниматели, специализирующиеся на пассажирских перевозках (за исключением службы такси).

Также в различных регионах существуют категории граждан, которые платят не полную налоговую ставку. Например, в Перми пенсионеры оплачивают только 50% от общей суммы налога, если их автомобиль имеет мощность до 100 л. с. В том же регионе от уплаты налога освобождают родителей на тот период, когда их ребёнок проходит срочную службу в российской армии, а также родителей многодетных семей.

Региональное повышение транспортного налога в 2018 году

| Видео (кликните для воспроизведения). |

Ежегодно ряд субъектов Российской Федерации вносят изменения в налоговую ставку или корректируют список льготных категорий. В 2018 году внесены изменения в Орловской и Курской областях, в Хакасии и Карельской республике.

Минимальные ставки транспортного налога установлены в Магаданской и Саратовской областях, а также в Севастополе.

Топливный акциз

Ещё одно фискальное обременение – акцизный сбор на топливные средства. Остановимся на этом вопросе подробнее.

В стоимость одного литра бензина для потребителя включается:

- налог на добавленную стоимость – 18% от конечной цены;

- топливный акциз – 12% от конечной цены;

- налог на добычу полезных ископаемых – 12% от конечной цены.

То есть, стоимость самого бензина составляет 58%, а налоги – 42%. Чисто транспортным, то есть, идущим на содержание дорог, в приведённом списке является только топливный акциз. НДПИ и НДС – федеральные налоги.

Таким образом, транспортными налогами по сути являются только акциз на топливо и транспортный сбор. Именно эти суммы, поступающие в региональные бюджеты, идут на дорожные работы.

По статистике, владельцы автомобилей приносят в бюджет только 1/3 суммы, идущей на ремонт и содержание дорожной сети. При этом в данной сумме доля топливного акциза существенно превышает долю транспортного сбора.

Утилизационный сбор

С 2014 года вступил в силу закон об уплате утилизационного сбора как за новые авто, так и за технику, бывшую в эксплуатации.

Размер налога зависит от характеристик автомобиля (модели, мощности и объёма двигателя, характеристик шасси), а также от возраста. Сбор на новую машину меньше, а для транспорта старше 3 лет существует повышающий коэффициент. При этом если машине больше 30 лет, она переходит в разряд раритетной техники, и утилизационный сбор за неё не платится.

За новые авто, произведённые в Российской Федерации, утилизационный сбор может заплатить производитель. Что же касается импортной техники, за неё в любом случае платит покупатель.

Оплата парковок и штрафов

Достаточно существенный объём отчислений в региональные бюджеты составили платежи за платные парковки. В одной только Москве эта сумма за прошедший год достигла 18 млрд рублей.

В целом по стране в последние годы обозначилась интересная тенденция: доля штрафов за нарушение правил дорожного движения неуклонно растёт и в скором будущем может превысить долю налоговых транспортных взносов.

Что в перспективе

В последние годы споры относительно судьбы транспортного сбора разгораются всё сильнее. С одной стороны, сегодняшний налог на транспорт – это 150 миллиардов рублей в год; и пусть на содержание дорог этого мало, но это больше, чем ничего. Лишившись этой суммы, дорожно-транспортная сфера вряд ли найдёт другой достойный источник финансирования.

С другой стороны, транспортный налог вызывает вполне закономерное возмущение со стороны тех граждан, которые полагают его несправедливым или чрезмерным. Это касается тех, кто пользуется своим автомобилем крайне редко, или тех, кто проживает в регионах, которые отличаются периодическим поднятием налоговых ставок.

Не секрет, что многие пенсионеры ездят на своей машине всего пару раз в году – на дачу и обратно. Всё остальное время машина стоит без движения, а транспортный сбор платится наравне с теми, кто ежедневно ездит на своей машине на работу и домой.

Второй момент – факт повышения налога на старые авто наряду с новыми. Владельцы старых автомобилей с высокой мощностью двигателя платят сбор наравне с теми, кто ездит на новых машинах, но у старых авто мощность двигателя снижается. Выход один: переоформлять документы на машину, проводя недешёвую транспортную экспертизу, которая уточнит реальную мощность двигателя. Затраты на эксперта нивелируют возможную выгоду от переоформления.

В правительстве постоянно обсуждаются перспективы транспортных сборов. Попытки изменить систему взимания налогов Государственная Дума предпринимает вот уже 6 лет.

Возможно, в скором времени могут быть внедрены следующие изменения:

Увеличение топливного акциза параллельно с отменой транспортного сбора

Считается, что такое решение сделает более справедливой картину уплаты налога: чем больше автовладелец ездит на своём авто, тем больше отчислений он направляет в бюджет.

Противники данного решения указывают на то, что быстрое поднятие топливного акциза невозможно, следовательно, наполнение региональных бюджетов при отмене транспортного сбора получит финансовую «яму», которая повлияет на состояние дорожной отрасли хозяйства. В этом случае придётся первое время каким-то образом компенсировать местным бюджетам потери.

Введение в систему налогообложения связи между размером платежа и экологичностью автомобиля

Такой подход, по мнению законодателей, может благотворно сказаться на экологической обстановке, особенно в крупных городах. Низкий налог на экологически более чистый транспорт будет стимулировать граждан приобретать экологически безвредные модели авто.

Следует отметить, что данный подход к налогообложению владельцев транспортных средств давно применяется в Европе и США, и это, по мнению аналитиков, существенно влияет на уровень загрязнённости атмосферы, особенно в крупных городах.

Внесение изменений в формулу расчёта транспортного сбора

Идея заключается в том, чтобы вместо базового коэффициента, зависящего от количества лошадиных сил (мощности мотора), ввести коэффициент, зависящий от объёма двигателя.

Изменение перечня льготных категорий граждан, освобождаемых от уплаты налога

Данный перечень корректируется постоянно. Например, в 2018 году в него решено включить владельцев всей сельскохозяйственной техники.

Постоянно растущее недовольство автовладельцев положением дел в сфере налогообложения на транспорт уже обратило на себя внимание законодателей. Экономика и экологическая ситуация настойчиво диктуют необходимость пересмотреть принципиальные моменты налогообложения и сделать его более отвечающим целям правительства в области транспорта: улучшить дорожную сеть и снизить уровень загрязнённости. Изменения в законодательстве, несомненно, грядут. Но какими именно они будут – покажет будущее.

D-AVerk › Блог › Министерство транспорта РФ рассматривает возможность заменить транспортный налог для автомобилей экологическим сбором.

Переводя на человеческий язык, текущая дифференциация по мощности машины уйдет в прошлое, зато по полной влетят машины старых экологических классов.

Причем влетят с гигантской силой — вы же не думаете, что государство откажется от доходов?

Соответственно, можно предположить, что все суммы которые сейчас платят по транспортному налогу счастливые обладатели авто 150+ и 250+лыс. успешным образом переползут к владельцам автомобилей без евро или евро 1-2-3.

Если они пойдут под одну гребенку, то это будет средний чек на каждую — 13600р. Если выделят отдельно евро 2, то допустим евро 2 будет по 5-6 тысяч рублей, а без экологического класса уже получат счет на 20-25 тысяч рублей.

Уважаемые владельцы раритетных, советских, и классических внедорожных автомобилей. Готовимся на выход!

ЗЫ. На текущий момент суммарная задолженность по уплате транспортного налога составляет 60млрд рублей.

Если вам понравилась заметка, вы можете ее либо лайкнуть, либо репостнуть

Транспортный налог за нефполный год владения: нужно ли платить, как рассчитать

Последнее обновление 2019-02-26 в 15:44

Транспортный налог начисляется один раз — за весь календарный год. А если машина принадлежала гражданину не полностью прошедший год, как определяется сумма к уплате?

Нужно ли платить транспортный налог, если владел автомобилем меньше года?

В соответствии со ст.362 НК РФ граждане не считают самостоятельно налог по имеющимся у них транспортным средствам, т. к. эта задача возложена на ИФНС. Налоговые органы получают данные об имуществе физических лиц в рамках межведомственного обмена от регистрационных органов.

Когда вы оформляете машину в ГИБДД, автоинспекция направляет информацию о вашей машине и дате ее регистрации в территориальную ИФНС. Точно так при снятии авто с учета информация высылается в фискальные органы.

На основании полученных сведений рассчитывается налог — с учетом количества месяцев, в течение которых машина находилась в вашей собственности. Итоговая сумма равна исчисленной сумме налога, умноженной на отношение месяцев владения к количеству месяцев в году.

Пример 1

Налог равен 950 рублям (95 × 10), но это за полный календарный год. А Некрасова владела машиной только 8 месяцев. Сумма к уплате: 950 × 8 / 12 = 633 рубля.

Пример 2

В этой ситуации плательщик владел машиной всего 1 месяц за календарный год. Транспортный налог равен: 95 × 10 / 12 = 79 рублей.

Как рассчитать транспортный налог за неполный месяц?

Расчет транспортного налога за неполный месяц владения производится по второму абзацу п.3 ст.362 НК РФ:

- право собственности на средство возникло в первой части месяца, включая 15-ый день, то этот месяц добавляется к месяцам владения;

- если во второй части — не добавляется;

- если право собственности прекратилось в первой части месяца, включая 15-ый день, то этот месяц не добавляется к расчету;

- если во второй части — добавляется.

Пример 3

Транспортный налог за неполный месяц считается:

- по абзацу 2 п.3 ст.362 НК РФ февраль включается в расчет, т. к. право собственности возникло на 15-ый день месяца;

- следовательно, количество месяцев владения — 11;

- налог: 95 × 10 × 11 / 12 = 871 рубль.

Пример 4

Количество месяцев владения — 8, т. к. сентябрь не включается в них. В сентябре Некрасова больше дней не владела машиной, чем владела.

Расчет: 950 × 8 / 12 = 633 рубля.

- Расчетом транспортного налога занимаются ИФНС.

- При определении суммы к уплате учитывается соотношение месяцев владения и количество всех месяцев года.

- При учете месяца возникновения или прекращения права собственности нужно опираться на день регистрации — до или после 15-го дня месяца.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(9 оценок, средняя: 4,78)

Калькулятор расчет транспортного налога

Транспортный налог — это налог на автомобиль, который обязан уплачивать каждый автовладелец с момента постановки транспортного средства на учет. Обязанность оплачивать транспортный налог ложится на плечи как физических , так и юридических лиц.

Транспортные средства, подлежащие налогообложению:

- автомобили (легковые и грузовые)

- автобусы

- мотоциклы

- катера

- яхты

- моторные лодки

- гидроциклы

- снегоходы

- самолеты

- вертолеты

- иные наземные, надводные и воздушные транспортные средства, имеющие двигатель

Рассчитать налог на машину или другое транспортное средство можно, воспользовавшись формулой:

Сумма = R * P * (m/12) * K

P — мощность ТС в лошадиных силах

m — количество месяцев владения в году

K — повышающий коэффициент

Повышающие коэффициенты для дорогих автомобилей

Для автомобилей, стоимость которых выше 3 млн. рублей предусмотрены повышающие коэффициенты:

| Средняя стоимость автомобиля | Возраст автомобиля | Коэффициент |

|---|---|---|

| От 3 000 000 до 5 000 000 руб. | до 3 лет | 1,1 |

| От 5 000 000 до 10 000 000 руб. | до 5 лет | 2 |

| От 10 000 000 до 15 000 000 руб. | до 10 лет | 3 |

| Более 15 000 000 руб. | до 15 лет | 3 |

Для быстрого и точного расчета налога на машину, предлагаем воспользоваться нашим онлайн калькулятором

Онлайн расчет транспортного налога 2019

Калькулятор по регионам

Можно рассчитать транспортный налог калькулятором, расположенным на данном сайте. Транспортный налог (или налог на машину), это тот сбор, который взимается со всех владельцев автомобилей, как физических, так и юридических лиц. Сервис позволит вам сэкономить немало времени. Для того, чтобы осуществить расчеты, необходимо заполнить небольшую форму. Требует указать следующие данные:

- регион регистрации имущества;

- год начисления налога;

- тип транспортного средства (легковой автомобиль, крупный или маленький мотоцикл, грузовик, снегоход и так далее);

- мощность (а лошадиных силах);

- отчетный период (в месяцах).

И самое главное, на нашем сайте рассчитать транспортный налог калькулятором можно абсолютно бесплатно и прямо сейчас. Если вы не произведете оплату вовремя, то будет начислена пеня. Лучше не допускать этого и делать взносы вовремя.

На каком основании с вас взимают данный налог?

Достаточно просто посмотреть на главу №28, которая находится в Налоговом кодексе РФ. Оплату следует осуществлять даже в случае, если транспортное средство не эксплуатируется или находится в неисправном состоянии. Автомобиль находится в длительном ремонте? Это не снимает его с регистрационного учета.

Обычно налоговики сами отправляют бланки с реквизитами и суммой оплаты. Но порой письма не доходят, случаются перебои, сотрудники не могут справиться со всей нагрузкой. Даже если вы его не получили, то это вовсе не освобождает вас от внесения описываемого налога.

Кому может пригодиться данный калькулятор?

В первую очередь калькулятор транспортного налога будет полезен для юридических лиц, ведь для того, чтобы оплатить налог, юридическому лицу необходимо самостоятельно рассчитать сумму платежа. А также тем физическим лицам, кто не производил оплату уже как минимум несколько лет. Можно узнать сумму долга за определенный год (2011, 2012, 2017 и так далее). Сами расчеты максимально простые. Сервис просто умножает налоговую ставку на мощность транспортного средства.

| Видео (кликните для воспроизведения). |

Первый параметр будет зависеть от региона и типа транспорта. Даже в случае с легковыми автомобилями размер сбора может различаться в разы. Можно осуществить расчет транспортного налога калькулятором по регионам буквально за одну минуту. Не придется пользоваться сложными формулами и производить подсчеты самостоятельно. Вы получаете только самые актуальные данные.

Юрист ведущей адвокатской конторы Москвы.

Специализация: гражданское право.

Стаж 22 года.