Документы в мфц для продления субсидии

Субсидии на оплату ЖКХ в МФЦ: пошаговая инструкция оформления, необходимые документы, стоимость, сроки и нюансы получения

Тарифы ЖКХ увеличиваются ежегодно более чем на 7%. Государством...

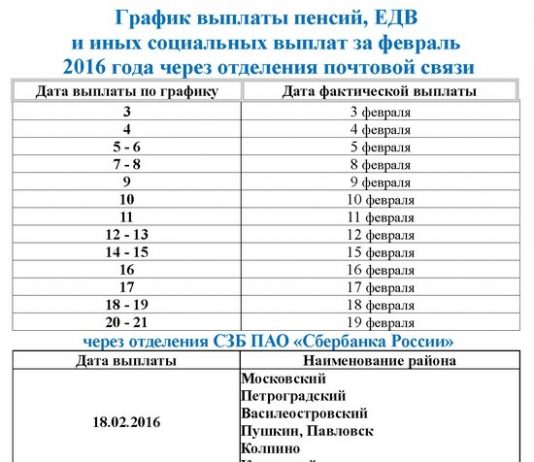

Как узнать дату выплаты пенсии через сбербанк

Выплата пенсий в новогодние праздники: в каких числах стоит ждать деньги?

Каждый год часть пенсионеров, или даже все получают по 2 пенсии в декабре. Этот...

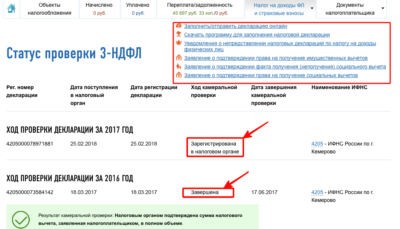

Выплата переплаты по налогам после камеральной проверки

Срок перечисления налогового вычета после камеральной проверки в 2019 году

Вопрос: После камеральной проверки сколько ждать деньги за налоговый вычет в 2019 году?

Все что касается...

Правила

Увеличение пенсионного возраста до 60 лет

Пенсионный фонд опубликовал график выхода на пенсию по году рождения: таблицы

С чего все началось

14 июня 2018 года премьер-министр Медведев на заседании Кабинета министров сформулировал...

Лучшие

Самые обсуждаемые

Платятся ли алименты с регресса

Алименты на ребенка высчитываются с реграсса?

Получил травму на производстве, установлена утрата трудоспособности. Взыскиеваются алименты с регресса?

С любого вида выплат дохода, согласно подзаконному акту:Постановление Правительства...

Колонка главного редактора

Проверить уплату налога на имущество физических лиц

Проверить уплату налога на имущество физических лиц

Предлагаем Вам воспользоваться одним из следующих сервисов:

Получить информацию о задолженности с помощью сервиса официального сайта ФНС России «Личный...

Судебная практика льготная пенсия учителю обж

Судебная практика льготная пенсия учителю обж

Не пытайтесь со всеми трудностями справляться в одиночку. Профсоюз готов взять на свои плечи Ваши проблемы.

Сложилась отрицательная судебная практика...

Налог на погрузчик для юридических лиц

Вопрос: Является ли автопогрузчик транспортным средством и следует ли начислять и уплачивать транспортный налог? (Журнал "Налоговый Навигатор", N 19, октябрь 2003 г.)

Вопрос: Является ли...

Сколько стоит налог на роскошь на машину

Как рассчитывается «Налог на роскошь»

С 1 января 2014 вступил в силу Федеральный закон от 23.07.2013 № 214-ФЗ, которым внесены изменения в ст. 362 НК...

Каких профессий не коснется повышение пенсионного

О категориях граждан, для которых не предусматривается повышение пенсионного возраста

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

14 июня 2018 13:17

14 июня...

Быстро

Закон рф о взыскании алиментов

Выплата алиментов на детей

В нашем обществе по-прежнему считается нормой – традиционная семья, в которой оба родителя, отец и мать, вместе воспитывают и материально обеспечивают...