Содержание

- 1 Как заполнить 6 НДФЛ, если налог удержан, но не уплачен в бюджет

- 2 Заполнение формы 6-НДФЛ: нет выплат в течение квартала (даты и суммы)

- 3 Разъяснено, как заполнить форму 6-НДФЛ, если зарплата была выплачена не вовремя

- 4 Удержали налог, но забыли уплатить: как заполнить 6 НДФЛ в таких случаях

- 5 6-НДФЛ налог перечислен позже

- 6 Порядок заполнения формы 6-НДФЛ – пример

- 7 15 сложных моментов по заполнению 6-НДФЛ и 2-НДФЛ

Как заполнить 6 НДФЛ, если налог удержан, но не уплачен в бюджет

Кто и когда должен сдавать 6-НДФЛ

Законодательно определена обязанность сдавать отчет 6-НДФЛ налоговому агенту , выплачивающему доходы физическим лицам. В конкретно этом отчете отражается дата фактического получения дохода физическим лицом в соответствии со статьей 223 НК РФ .

Что важно. Всегда совпадают даты исчисления НДФЛ и выплаты дохода, т.е. налог удерживается при фактической выплате вознаграждения сотруднику — п.1 ст. 223 НК РФ .

Работодатель уплачивает сбор в счёт бюджета в зависимости от типа выплаты

- отпускные, больничные – последний день месяца, в котором были произведены выплаты;

- остальные вознаграждения – день, следующий после получения дохода работающим гражданином;

- аванс — его выплата не предполагает удержаний, однако, с авансовых доходов по гражданско-правовым договорам НДФЛ удерживается в обычном порядке.

Заполнение второго раздела формы

Форма заполняется бухгалтером ежеквартально с отражением в

- поле 130 — фиксируются выплаты сотрудникам за текущий квартал,

- поле 140 – соответственно, удержанные налоги.

Что по доходам: заполняются работодателем общей суммой с учётом выплат всем сотрудникам-физическим лицам, однако, с разделением по типу перечислений построчно. Каждая сумма вознаграждений в строках 100 — 120, заполняется с разделением в три срока:

- фактическая дата получения дохода

- дата удержания

- и уплаты налога

Даты в поле 110 и 120 никогда не будут у вас совпадать, см. видео-пояснение. В строке 120 фиксируется дата, определенная законом для перечисления средств, но не фактическая, когда это сделано.

Первый раздел заполняется с начала года и показывает общую сумму вознаграждений, выплаченных за все время.

Как же заполнить отчет, когда НДФЛ в бюджет не перечислен

Фактически на предприятиях вне зависимости от собственника, случается задержка перечисления удержанных налогов в бюджет при выплаченной зарплате, когда

- финансовое положение предприятия нестабильно (и это основная из причин);

- при допущении ошибки, либо забывчивости бухгалтера;

- из-за сбоя в программе учета, либо по иному техническому сбою.

Возникшая коллизия может расцениваться налоговой инспекцией как предоставление недостоверных сведений налоговым агентом и поводом для наложения штрафа на работодателя, нарушившего нормы федерального налогового законодательства. Штрафные санкции в виде пени согласно ст. 75 Налогового кодекса пойдут со дня, следующего за датой, зафиксированной в строке 120.

Но как же заполняется форма 6 НДФЛ, если налог удержан и не уплачен вовремя вне зависимости от причины: в бланк вносятся сведения в обычном порядке, так как в отчете нет строки, фиксирующей факт, относящийся к уплате НДФЛ .

В отчете фиксируются как сумма уже начисленного дохода сотрудникам, так и рассчитанный налог. Не удержанный налог в форме 6НДФЛ отражается в годовой отчете, в строке 080 бланка.

Когда сотрудник имеет налоговые льготы, удержание не производится

Посмотрим, на основании каких налоговых льгот НДФЛ либо не взимается, либо — частично удерживается. Освобождаются от уплаты налогов

- алименты;

- пособия по беременности и родам, так называемые «декретные» ;

- выходное пособие при сокращении штата, увольнении по соглашению сторон, либо — выходу на пенсию;

- средства из чистой прибыли работодателя, ушедшие на оплату медицинских услуг для сотрудника или его близких родственников;

- подарки (стоимостью менее 4000 рублей);

- компенсация стоимости путевок и другие выплаты

статья 217 НК РФ

Статьей 215 НК РФ учтены особенности определения доходов иностранных граждан, (смотри изменения 2019) среди которых авансовые платежи НДФЛ при получении патента, учитываемые при удержаниях. Напомним: них налог повторно не удерживается.

Так всё-же, если НДФЛ не уплачен вовремя, но при этом удержан насколько данный факт влияет на правильность заполнения бланка? Так как в строках документа отражается дата уплаты согласно нормативных документов, но не фактическое перечисление, налоговый агент нарушает законодательство с риском быть оштрафованным. Но возможность правильного заполнения 6НДФЛ имеется.

Заполнение формы 6-НДФЛ: нет выплат в течение квартала (даты и суммы)

1. Все сотрудники с начала года находятся в отпуске за свой счёт

Из-за кризиса компания временно приостановила деятельность. Весь 2016 год сдает нулевые декларации и отчетность в фонды. В компании числятся сотрудники, но они находятся в отпуске за свой счёт.

6-НДФЛ сдают только налоговые агенты (п. 2 ст. 230 НК РФ). То есть компании, которые выплачивают доходы «физикам». В данном случае компания не является налоговым агентом. Значит, вправе не подавать расчет (письма ФНС России от 23.03.16 № БС-4-11/4901, от 04.05.16 № БС-411/7928).

В то же время, если компания сдает декларации по налогам, пусть и нулевые, инспекторы будут ждать и расчет 6-НДФЛ. А если не получат, не исключено, что заблокируют расчетный счет (п. 3.2 ст. 76 НК РФ). В этом случае есть два варианта, как поступить, чтобы избежать блокировки.

Первый — представить нулевой 6-НДФЛ. В разделе 1 расчета поставьте нули. Раздел 2 оставьте пустым или заполните в строках 100–120 нулевые даты — 00.00.0000 (письма ФНС России от 25.04.16 № 11-2-06/[email protected], от 24.05.16 № БС-4-11/[email protected]). В строках 130 и 140 поставьте ноль (см. образец 1). Если компания подаст нулевой расчет, инспекторы обязаны принять его. Об этом ФНС сообщила в письме от 04.05.16 № БС-411/7928.

Образец 1. Как заполнить нулевой расчет 6-НДФЛ

Второй вариант — направить в инспекцию письмо о том, что компания не является налоговым агентом и вправе не сдавать расчет (см. образец 2).

Образец 2. Письмо, которое заменит нулевой 6-НДФЛ

2. Сотрудники ушли в отпуск за свой счет во втором квартале

Во втором квартале все сотрудники компании ушли в отпуск за свой счет. Деятельность приостановлена. Но в первом квартале компания выдавала зарплату и представляла 6-НДФЛ.

В такой ситуации сдайте 6-НДФЛ за полугодие. Расчет представляют налоговые агенты. В первом квартале компания начисляла и выдавала сотрудникам зарплату. Значит, являлась налоговым агентом (п. 1 ст. 226 НК РФ). Если компания хотя бы за один отчетный период сдавала расчет, представляйте 6-НДФЛ за остальные отчетные периоды и за год.

Раздел 1 расчета 6-НДФЛ компания заполняет нарастающим итогом (п. 3.1 Порядка, утв. приказом ФНС России от 14.10.15 № ММВ-7-11/[email protected]). Поэтому в 6-НДФЛ за полугодие перенесите данные из раздела 1 расчета за первый квартал. Продублируйте данные о начисленных доходах, вычетах, исчисленном и удержанном НДФЛ.

Раздел 2 компания заполняет только за три последних месяца (письмо ФНС России от 12.02.16 № БС-3-11/[email protected]). То есть в расчет за полугодие нужно включить даты за апрель — июнь. В этот период компания ничего не выплачивала работникам. Значит, раздел 2 можно не заполнять (письмо ФНС России от 23.03.16 № БС-4-11/4958). Второй вариант — заполнить в строках 100–120 нулевые даты — 00.00.0000 (письма ФНС России от 25.04.16 № 11-2-06/[email protected], от 24.05.16 № БС-4-11/[email protected]). Тогда в строках 130 и 140 поставьте ноль (см. образец 3).

В первом квартале компания начисляла и выдавала зарплату пяти сотрудникам. За квартал она начислила 235 000 руб., предоставила вычеты — 7 200 руб. и удержала НДФЛ — 29 610 руб. ((235 000 руб. — 7200 руб.) × 13%). Эти сведения компания записала в разделе 1 расчета за первый квартал. В разделе 2 она записала даты получения дохода, удержания и сроки перечисления НДФЛ. Во втором квартале компания не начисляла и не выдавала доходы работникам. В разделе 1 расчета за полугодие она отразила данные из расчета за первый квартал. А в разделе 2 поставила нулевые даты. Компания заполнила расчет за полугодие, как в образце 3.

Образец 3. Как заполнить 6-НДФЛ, если все сотрудники ушли в отпуск за свой счет

3. В компании только директор — единственный учредитель

Директор компании владеет 100 процентами уставного капитала. Других работников в организации нет.

Расчет подавайте, если компания выдавала директору дивиденды или зарплату. В Минфине считают, что единственный учредитель не вправе заключать трудовой договор с самим собой (письмо от 15.03.16 № 03-1111/14234). Но трудовые отношения с ним возникают на основании решения участника.

Таким образом, директор — единственный учредитель вправе получать и зарплату, и дивиденды. Если в течение 2016 года выплат и начислений не было, компания вправе не сдавать расчет. Но чтобы счет не заблокировали, можно представить нулевую отчетность (см. образец 1) или отправить в инспекцию особое письмо (см. образец 2).

Если директор получал дивиденды или зарплату, заполняйте расчет в общем порядке. Особых правил для работника — единственного учредителя нет. Все ситуации с примерами заполнения смотрите в следующих разделах книги.

Образец 1. Как заполнить нулевой расчет 6-НДФЛ

4. Единственная сотрудница в детском отпуске

У предпринимателя всего одна сотрудница. Весь первый и второй кварталы она была в детском отпуске. Предприниматель выплачивал ей пособие по уходу.

Декретные и детские пособия освобождены от НДФЛ (п. 1 ст. 217 НК РФ). Если в течение 2016 года предприниматель выдавал сотруднице только пособие, он не является налоговым агентом. Значит, вправе не сдавать расчет 6-НДФЛ (п. 2 ст. 230 НК РФ, письмо ФНС России от 23.03.16 № БС-4-11/4901). Бизнесмен вправе представить в инспекцию нулевую отчетность (см. образец 1) или отправить письмо о том, что не является налоговым агентом (см. образец 2).

Образец 1. Как заполнить нулевой расчет 6-НДФЛ

Налогоплательщик ПРО, 2017

Разъяснено, как заполнить форму 6-НДФЛ, если зарплата была выплачена не вовремя

Специалисты ФНС России рассказали о некоторых нюансах заполнения формы 6-НДФЛ в случае, когда зарплату работникам по причине тяжелого финансового состояния компания начала выплачивать в этом году только с апреля (письмо ФНС России от 24 мая 2016 г. № БС-4-11/9194 «По вопросу заполнения формы 6-НДФЛ»).Налоговики пояснили, что в разделе 1 расчета за I квартал по этой форме указываются суммы начисленной заработной платы за этот период, а также исчисленные с такого дохода суммы налога. Они отражаются соответственно в строках 020 и 040. В строках 070 и 080 раздела 1 расчета 6-НДФЛ за I квартал проставляется «0». ФНС России обосновала это тем, что удержать сумму налога с дохода в виде заработной платы, начисленной за первые три месяца 2016 года, но выплаченной в апреле, налоговый агент должен был в апреле непосредственно при выплате заработной платы. При заполнении расчета 6-НДФЛ за полугодие 2016 года сумму налога, удержанного с выплаченной в апреле заработной платы, нужно будет отразить в строке 070 раздела 1.

Раздел 2 формы 6-НДФЛ за I квартал в рассматриваемой ситуации не заполняется. В этот раздел необходимо будет внести данные при заполнении расчета за полугодие. Налоговики указали, что при его заполнении в строке 100 нужно указать дату, когда работнику был выплачен доход, в строке 110 – дату, когда с этого дохода был удержан налог, а в строке 120 – дату, не позднее которой НДФЛ должен был быть перечислен в бюджет.

ФОРМА

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговый агент обязан удержать НДФЛ с заработной платы и перечислить его в бюджет не позднее дня, следующего за днем ее выплаты. Если работник получает доходы в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ).

Удержали налог, но забыли уплатить: как заполнить 6 НДФЛ в таких случаях

Каждый гражданин России должен уплачивать налоги со своих доходов. Работодатель берет на себя эту функцию по отношению к своим сотрудникам и другим физическим лицам, коим он производит выплаты. За это наниматель должен отчитаться в налоговую инспекцию. Встречаются ситуации, когда НДФЛ удержали, но не уплатили или сделали это позже. Как заполнить отчет?

В отчете отражается дата фактического получения дохода, но ее не нужно путать с днем перечисления физическому лицу вознаграждения.

Внимание! Она определяется НК РФ, статьей 223. В зависимости от типа вознаграждения законом установлены разные сроки. Для заработной платы это последний день месяца, когда она выплачивается.

Исчисление НДФЛ происходит одновременно с выплатой дохода по закону, поэтому эти даты всегда совпадают.

Удержание налога осуществляется при фактическом получении вознаграждений работниками. С аванса никаких удержаний не производится, т.к. НДФЛ исчисляется только после полного расчета с сотрудником и осуществляется по результатам месяца. Но, с авансов, выданных по договорам ГПХ, налог удерживается в обычном порядке.

Дата уплаты сбора зависит от типа выплат:

- Отпускные и больничные – последний день месяца, в котором эти выплаты были произведены;

- Остальные вознаграждения – следующий день, после получения дохода сотрудником.

Когда удержание с работников не производится

Некоторые категории сотрудников имеют налоговые льготы, на их основании НДФЛ или совсем не взимается, или удерживается частично. Не облагаются налогом:

- Алименты;

- декретные пособия;

- выходное пособие при увольнении в связи сокращением, соглашению сторон или в связи с выходом на пенсию;

- средства из чистой прибыли работодателя, ушедшие на оплату медицинских услуг для сотрудника или его близких родственников;

- подарки, стоимостью менее 4000 руб.;

- компенсация стоимости путевок и другие выплаты (ст. 215, 217 НК РФ).

Лица, имеющие налоговые вычеты, освобождаются от уплаты налога на их величину. При этом право на льготу должно быть подтверждено документально.

Авансы по НДФЛ, оплаченные иностранцами, при получении патента также учитываются. Повторно налог с таких работников не удерживается.

Особенности заполнения отчета при получении сотрудником подарка

Как уже говорилось ранее, подарки стоимостью менее 4000 рублей НДФЛ не облагаются и могут не указываться в форме. Когда сумма вознаграждения превышает 4 тыс. руб., стоимость подарка показывается по стр. 020, а необлагаемая база отражается в поле 030.

НДФЛ с подарка в денежном выражении удерживается сразу. А вот с дара, в виде какого-то товара, он удерживается при первом перечислении денег этому сотруднику (зарплата, отпускные и др.). Сборы перечисляются в бюджет не позже следующего дня.

Часто случается, что подарок был получен сотрудником в одном периоде, а налог с него получилось удержать уже в другом. В отчете, за период, когда был получен доход, стоимость подарка учитывается в поле 020, при этом НДФЛ, который еще не успели удержать, по строке 080 не показывается. В следующем квартале, когда НДФЛ уже будет удержан, бухгалтеру необходимо заполнить поля 100-120.

Важно! Если налог не удержан в текущем календарном году, он не переходит на следующий год. Работодатель должен сообщить об этом налоговой инспекции и работнику. Не удержанный налог в форме 6 НДФЛ отразится по строке 080 годового отчета.

Рассмотрим пример заполнения второго раздела отчета по подарку, с которого не получилось удержать НДФЛ. Стоимость подарка 8 600 рублей.

Заполнение отчета в обычной ситуации

Второй раздел формы заполняется каждые три месяца. В поле 130 отражаются все выплаты работникам за текущий квартал, а в поле 140 – удержанные с них налоги. Доходы заполняются общей суммой по всем физическим лицам, но отдельными строками по типу перечислений. Для каждой суммы вознаграждений работникам, в полях 100-120, заполняются три срока: дата получения дохода (фактическая), даты удержания и уплаты налога.

В поле 120 всегда проставляется последний день, когда НДФЛ может быть уплачен в соответствии с законом. Тот факт, что налоговый агент мог уплатить налоги раньше, роли не играет. Поэтому даты в полях 110 и 120 никогда не совпадают.

Внимание! Если вознаграждения сотрудникам было выплачено перед выходными, крайний срок уплаты налога переносится на ближайший рабочий день. То же самое относится и к последнему дню месяца, выпавшему на выходной или праздничный день (для больничных и отпускных).

Первый раздел заполняется с начала года и показывает общую сумму вознаграждений, выплаченных за все время. Рассмотрим заполнение отчета за полугодие на примере ООО “Атмосфера”, в котором работает 3 человека. Налоговый агент выполнил свои обязательства по уплате налогов в установленные сроки.

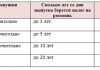

Вся исходная информация сведена в таблицу

| № | Доход | НДФЛ, руб. | ||

| вид | Сумма (руб.) | Дата выплаты | ||

| 1 | З.п. за январь | 83 960 | 10.02.2017 | 10 915 |

| 2 | З.п. за февраль | 91 480 | 10.03.2017 | 11 892 |

| 3 | З.п. за март | 87 354 | 10.04.2017 | 11 356 |

| 4 | З.п. за апрель | 90 890 | 10.05.2017 | 11 816 |

| 5 | Отпускные, выплаченные в мае | 12 890 | 18.05.2017 | 1 676 |

| 6 | З.п. за май | 67 469 | 09.06.2017 | 8 771 |

| 7 | З.п. за июнь | 82 637 | 10.07.2017 | 10 743 |

По данным сведениям отчет заполняется следующим образом:

Как заполнить отчет, когда НДФЛ не перечислен в бюджет

Порой возникают ситуации, когда заработную плату работникам выплатили, налог удержали, а в бюджет в установленные сроки не перечислили. Такие нюансы могут появиться в следующих случаях:

- Предприятие имеет нестабильное финансовое положение;

- ошибка бухгалтера;

- технические сбои и другие причины.

Как заполнить 6 НДФЛ, если налог удержан, но не уплачен? Отчет показывает сумму начисленного дохода по всем физлицам и расчет сумм налога. Он не фиксирует факт уплаты НДФЛ. Даже строка 120 подразумевает под собой не фактическую дату перечисления средств, а крайний срок, когда это нужно сделать. Следовательно, 6 НДФЛ заполняется в обычном порядке, как если бы налог был перечислен вовремя.

Важно! Налоговая инспекция может посчитать отображение в отчете фактической даты уплаты НДФЛ, как предоставление недостоверных сведений и оштрафовать налогового агента. Размер штрафа – 500 рублей.

Несмотря на то, что отчет будет заполнен в том же виде, это не снимает ответственности с работодателя за нарушение налогового законодательства. За каждый день просрочки, на налогового агента будет наложена пеня (ст. 75 НК РФ). Штрафные санкции пойдут со следующего дня, после даты указанной в строке 120.

Помимо этого, инспектора сверят срок, указанный в строке 120 и фактическую дату перечисления и наложат на налогоплательщика штраф за нарушение законодательства, в размере 20% от суммы не уплаченного налога.

Заключение

Пленум ВАС РФ отметила, что налоговый агент не может быть ответственен за данное правонарушение, если у него отсутствовала возможность в установленный срок удержать и перечислить НДФЛ. На этом основании некоторым организациям удается оспорить наложенные на них штрафы, хотя в судебной практике такое встречается не часто. Поэтому налоговые агенты, решившие оспорить штрафные санкции, рискуют понести дополнительные материальные затраты на судебные издержки.

Если НДФЛ не уплачен вовремя, но был удержан, это не повлияет на заполнение формы. Так как в форме должна быть отражена дата уплаты по закону, а не по факту. Однако предприятие, которое не выполнило вовремя свои обязательства, рискует быть оштрафованной за нарушение налогового законодательства.

6-НДФЛ налог перечислен позже

Вопрос

Выплатили зп (вторую половину за февраль) 13 марта, а НДФЛ забыли перечислить… Обнаружили и оплатили НДФЛ 30 марта

как в этом случае заполнять 6-НДФЛ? и какая ответственность за несвоевременное перечисление НДФЛ? Пени или еще штрафы?

Ответ

В соответствии с Порядком заполнения в Разделе 2 указывается:

- по строке 100 — дата фактического получения доходов – 13 марта 2017;

- по строке 110 — дата удержания налога с суммы фактически полученных доходов – 13 марта;

- по строке 120 — дата, не позднее которой должна быть перечислена сумма налога – 14 марта;

- по строке 130 — обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога;

- по строке 140 — обобщенная сумма удержанного налога

В случае неправомерного несоблюдения сроков перечисления НДФЛ в бюджет налоговый агент может быть привлечен к ответственности по ст. 123 НК РФ. Размер штрафа составляет 20% от суммы несвоевременно перечисленного налога.

При этом, как разъяснил Пленум ВАС РФ, данное правонарушение может быть вменено налоговому агенту только в том случае, если он имел возможность удержать и перечислить соответствующую сумму налога из выплачиваемых налогоплательщику денежных средств (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Заполнение строки 120 в расчете 6-НДФЛ.

В соответствии с пп. 1 п. 1 ст. 223 Налогового кодекса РФ дата фактического получения дохода в виде заработной платы определяется как день выплаты дохода.

При выплате дохода в виде заработной платы налоговые агенты обязаны удержать начисленную сумму налога и перечислить удержанный налог в бюджет не позднее дня, следующего за днем выплаты заработной платы (п. 6 ст. 226 НК РФ).

Согласно п. 4.2 разд. IV Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (Приложение N 2 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/[email protected]), по строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога в бюджет.

Таким образом, в случае, когда работнику заработная плата была выплачена 13 марта 2017, удержанный при выплате налог организация должна была перечислить в бюджет не позднее 14.03.2017 и эту же дату указать в строке 120 формы 6-НДФЛ за 1 квартал 2017..

Указание в строке 120 фактической даты перечисления НДФЛ в бюджет – 30.03.2017, по нашему мнению, может быть расценено налоговыми органами как представление недостоверных сведений, за которое организация может быть оштрафована по п. 1 ст. 126.1 НК РФ в размере 500 руб. Кроме этого, организации грозят штраф за неперечисление в установленный срок удержанных сумм налога в размере 20% от суммы, подлежащей перечислению (ст. 123 НК РФ), и пени (п. 7 ст. 75 НК РФ).

Порядок заполнения формы 6-НДФЛ – пример

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Ответить на этот вопрос призван приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected], утверждающий порядок оформления данного отчета.

Заполнение 6-НДФЛ производится с учетом следующих требований, изложенных в приложении 2 к приказу ФНС:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле (кроме дат и десятичных дробей — порядок их отражения регламентируется пп. 1.5, 1.6 приложения);

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Подробнее о правилах заполнения расчета читайте здесь.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ в 2019-2020 годах?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты. Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- наличии (отсутствии) и величине налоговых вычетов;

- календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца;

- законодательно установленных крайних сроках перечисления НДФЛ в бюджет.

Основная особенность «зарплатного» заполнения 6-НДФЛ — наличие «переходящих» выплат. Речь идет о ситуации, когда зарплата начислена за отработанное время в последнем месяце отчетного периода, а выплачена в установленные внутренними актами календарные даты месяца, относящегося к последующему отчетному периоду.

Например, зарплата за июнь попадает в раздел 1 полугодового 6-НДФЛ:

- по стр. 020 — начисленный заработок;

- по стр. 040 — рассчитанный с заработка НДФЛ.

Факт получения работниками зарплаты будет отражен в отчете за 9 месяцев — заполнить необходимо раздел 2, указав в нем:

- по стр. 100 — день фактического получения зарплаты (п. 2 ст. 223 НК РФ);

- по стр. 110 и 120 — даты удержания (п. 4 ст. 226 НК РФ) и крайнего срока уплаты НДФЛ (п. 6 ст. 226 НК РФ);

- по стр. 130 и 140 — суммы выплаченного июньского заработка и удержанного с него НДФЛ.

| Видео (кликните для воспроизведения). |

Второй «зарплатный» нюанс 6-НДФЛ — отражение в отчете авансов. Выплачивать зарплату дважды в месяц работодатель обязан в силу требований трудового законодательства: авансом именуется одна из таких выплат, выдаваемая до осуществления расчета зарплаты за прошедший месяц и представляющая собой «зарплатную» предоплату. Как выглядит в 6-НДФЛ образец, учитывающий выплату «зарплатных авансов», узнайте из следующего раздела.

О правилах начисления аванса по зарплате читайте в статье «Как начисляется аванс?».

«Зарплатная» предоплата: образец в 6-НДФЛ

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако в целях исчисления НДФЛ он обладает следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 1 216 000 руб., за 9 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 1 декларации 6-НДФЛ за 9 месяцев будет иметь следующий вид:

- стр. 010 — «зарплатная» ставка налога (13%);

- стр. 020 — общая сумма начисленного заработка 10 944 000 руб. (1 216 000 руб. × 9 мес.);

- стр. 040 и стр. 070 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%).

Образец заполнения 6-НДФЛ в 2019-2020 годах (1 раздел) представлен ниже:

Как разместить данные во втором разделе 6-НДФЛ (порядок заполнения), расскажем в следующем разделе.

6-НДФЛ в 2019-2020 годах: образец заполнения второго раздела

Порядок заполнения второго раздела 6-НДФЛ регламентируется п. 4.1–4.2 раздела IV приказа ФНС № ММВ-7-11/[email protected]:

- заполнению подлежат блоки стр. 100–140, отражающие даты и суммы фактического получения дохода и удержания НДФЛ, а также сроки его перечисления;

- данные приводятся за последние 3 месяца отчетного периода;

- блоки указанных строк заполняются отдельно по каждому сроку перечисления НДФЛ (в том числе по доходам, имеющим одинаковые даты фактического получения).

При заполнении раздела 2 декларации 6-НДФЛ в ситуации получения работниками аванса и окончательного расчета необходимо учитывать следующее (продолжение примера):

- заполняются 3 блока стр. 100–140, несмотря на то, что выплат было 6 (выдача авансов происходила 19.07.2019, 20.08.2019 и 20.09.2019, окончательный расчет — 05.07.2019, 05.08.2019 и 05.09.2019);

- по стр. 100 в 6-НДФЛ — даты фактического получения «зарплатного» дохода (30.06.2019, 31.07.2019 и 31.08.2019);

- по стр. 110 — даты удержания налога с окончательных «зарплатных» расчетов;

- по стр. 120 — крайний допустимый законодательством для перечисления НДФЛ срок (для зарплаты такой датой является следующий за выдачей зарплаты день, п. 6 ст. 226 НК РФ);

- по стр. 130 и 140 — заработок (включая аванс) и исчисленный с его суммы НДФЛ.

Образец заполнения формы 6-НДФЛ (раздел 2) представлен ниже:

В раздел 2 попали июньские и не попали сентябрьские заработки сотрудников — это особенность переходящих выплат, о которых речь шла в предыдущих разделах. Стр. 110 заполнена в соответствии с предусмотренной локальным актом ООО «Рустранс» датой выдачи второй (окончательной) суммы заработка — ежемесячно 5-го числа. Отдельной расшифровки требует стр. 120, посвященная срокам перечисления НДФЛ, об этом речь пойдет в следующем разделе.

Инструкция по заполнению строки 120 в 6-НДФЛ

Описание правил заполнения стр. 120 приведено в п. 4.2 Порядка, утвержденного приказом ФНС № ММВ-7-11/[email protected] В ячейках указанной строки проставляется дата, не позднее которой НДФЛ должен быть перечислен.

Здесь не следует путать 2 даты — фактического перечисления НДФЛ (день поступления платежного поручения в банк) и крайнего допустимого срока перечисления налога. Для стр. 120 дата платежки значения не имеет.

Чтобы правильно указать срок перечисления налога, надо исходить из требований налогового законодательства. Указываемый по стр. 120 срок находится в зависимости от вида получаемого физическим лицом дохода.

Например, срок перечисления НДФЛ (п. 6 ст. 226 НК РФ):

- с зарплаты и премии — не позднее дня, следующего за днем выдачи наличности (из кассовой выручки или денег, полученных в банке для «зарплатных» целей), либо за днем перечисления на карту сотрудника;

- отпускных и больничных — не позднее последнего числа месяца, в котором они выплачены.

Важный нюанс заполнения стр. 120 кроется в необходимости сдвинуть указываемую в ней дату на 1 или несколько дней, если крайняя дата перечисления НДФЛ выпадает на нерабочий день (выходной или праздничный).

В этой ситуации действует правило, установленное п. 7 ст. 6.1 НК РФ: последним днем срока уплаты подоходного налога считается ближайший следующий за выходным или праздничным днем рабочий день.

В ранее рассмотренном примере срок перечисления налога в июле сдвинут на 2 выходных дня. С полученного 05.07.2019 «зарплатного» дохода НДФЛ удержан в день выплаты дохода — 05.07.2019, но крайний допустимый срок перечисления налога — не 06.07.2019 (суббота — выходной день), а первый после отдыха рабочий день — 08.07.2019.

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность. Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных в отдельных фирмах является относительно редким событием. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ и не отражаемый в отчете 6-НДФЛ;

- доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме (если выплачиваемая сумма превысила величину декретного пособия, выплачиваемого соцстрахом), что требует отражения в 6-НДФЛ.

Построчное заполнение 6-НДФЛ (письмо ФНС России от 01.08.2016 № БС-4-11/[email protected]):

- дата получения дохода (стр. 100) — день получения декретницей доплаты;

- дата удержания НДФЛ (стр. 110) — совпадает с вышеуказанной;

- срок перечисления налога (стр. 120) — следующий день после выдачи доплаты.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ кардинально отличается от «зарплатного аванса» каждая предоплата исполнителю приравнивается к выплате дохода, требующего отражения в 6-НДФЛ (письма Минфина России от 21.07.2017 № 03-04-06/46733, от 26.05.2014 № 03-04-06/24982).

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ отдельными блоками стр. 100–140 по каждой дате поступления денег исполнителю.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 020;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 030;

- исчисленный налог (стр. 040) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- во 2 разделе 6-НДФЛ детализируется «подарочный» доход: по стр. 100 и 130 необходимо показать дату и сумму дохода, а стр. 110, 120 и 140 заполняются нулями (если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности).

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 080 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

15 сложных моментов по заполнению 6-НДФЛ и 2-НДФЛ

Вопросов по заполнению 6-НДФЛ в различных ситуациях меньше не становится. На самые популярные из них отвечает эксперт Татьяна Новикова.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Вопрос 1: Если сотрудник уволен в последний месяц квартала и выплата сотруднику произведена в последний день квартала, а НДФЛ перечислен 1-го числа следующего квартала, то в какую отчетность 6-НДФЛ включать данную операцию (в следующий квартал?)

Ответ: ст. 223, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016):

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

ст. 226, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016 6. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Вопрос 2: НДФЛ по сотруднику платился частями, а доход одной суммой, при заполнении 6-НДФЛ как заполнять дату удержания НДФЛ?

Ответ: 6-НДФЛ заполняется в обычном порядке в зависимости от даты, которая установлена для выплаты НДФЛ.

Вопрос 3: Заполнение стр.070 раздела 1 в 6-НДФЛ. Сумма НДФЛ, удержанная за последний месяц квартала и перечисленная в первом месяце следующего квартала — в каком квартале отражается?

Ответ: По строке 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ указывается общая сумма налога, удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода (пункт 3.3 Порядка заполнения и представления расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected]). Сумма НДФЛ, удержанная за последний месяц квартала и перечисленная в первом месяце следующего квартала отражается в разделе 1 того квартала, в котором она удержана.

Вопрос 4: Вопрос по больничным, начислены в одном месяце, выданы в следующем их в каких месяцах указывать в 2-НДФЛ и 6-НДФЛ?

Вопрос 5: Как выдать справку 2-НДФЛ уволенному сотруднику, если премия начисляется месяцем позже?

Ответ: Справку 2-НДФЛ увольняющемуся работнику выдайте в последний день его работы. (ст. ст. 62, 84.1 ТК РФ). В справке укажите доходы работника с начала года и по месяц увольнения включительно.

Если премия уволенному сотруднику начислена и выплачена позже выдачи справки, нужно сделать уточненную справку и передать ее уволенному сотруднику.

В ИФНС эту же справку (с теми же номером и датой) на уволенного работника подайте вместе со справками по всем работникам, т.е. в следующем году (п. 5 ст. 226, п. 2 ст. 230 НК РФ, Письмо ФНС от 19.10.2015 N БС-4-11/18217):

- не позднее 1 марта — если у работника были доходы, с которых вы не смогли удержать НДФЛ;

- не позднее 1 апреля — по всем доходам работника.

Вопрос 6: Если дивиденды выплачивает ОАО и отражает их в декларации по прибыли. Нужно на дивиденды сдавать справки 2-НДФЛ?

Вопрос 7: Не выплачена з/п на за ноябрь и декабрь 2016 г. на 01.04.2017 г., в разделе 5 в графах «удержанная» и «перечисленная» сумма налога за эти периоды включается?

Ответ: Заработная плата, начисленная за декабрь 2016 г., но не выплаченная работникам, в целях гл. 23 НК РФ относится к доходам, фактически полученным ими в 2016 г., информация о которых должна быть отражена при заполнении формы 2-НДФЛ за 2015 г. (в разд. 3 и 5 справки, в том числе в разд. 5 справки в полях «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная», «Сумма налога, не удержанная налоговым агентом»).

В случае если в дальнейшем задолженность по заработной плате за декабрь 2016 г. будет ликвидирована, налоговому агенту надлежит представить в налоговый орган корректирующие справки за 2016 г. в связи с уточнением налоговых обязательств налогоплательщиков.

Вопрос 8: ООО переводили в МРИ как крупнейшего налогоплательщика в октябре, с января вновь в ИФНС по месту нахождения. Как и куда сдавать справки 2-НДФЛ и годовую 6-НДФЛ?

Ответ: Воспользуйтесь письмом Минфина от 2 ноября 2016 г. N 03-04-06/64099 — это по крупнейшим налогоплательщикам.

При смене налоговой инспекции, переводе из категории крупнейших налогоплательщиков представлять 2-НДФЛ и 6 НДФЛ — в налоговую инспекцию — по месту учета.

Вопрос 9: В порядке заполнения 2 раздела 6-НДФЛ нет прямого запрета на включение в форму сведений датой начисления, а не последней датой, которой завершена операция. Есть только письма и разъяснения. Если все-таки заполнить форму 6-НДФЛ по дате начисления, будет ли это признано ошибкой? Например, если зарплата за март начислена 31 марта, а выплачена 5 апреля, будет ли ошибкой включить операцию во 2 раздел формы 6-НДФЛ за 1 квартал?

Ответ: если зарплата за март начислена 31 марта, а выплачена 5 апреля, то в разделе 2 она указывается за полугодие.

Порядок заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» (Приказ ФНС России от 14.10.2015 N ММВ-7-11/[email protected]).

4.1. В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

- по строке 100 — дата фактического получения доходов, отраженных по строке 130;

- по строке 110 — дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 — дата, не позднее которой должна быть перечислена сумма налога;

- по строке 130 — обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

- по строке 140 — обобщенная сумма удержанного налога в указанную в строке 110 дату.

Вопрос 10: Если в справке 2-НДФЛ за 2016 г в графе «сумма налога перечисленная» сумма меньше, чем исчисленная и удержанная, т. к. перечислили налог не полностью, то, при доплате данной суммы в следующем году, где эта сумма будет указана? В справке 2-НДФЛ за 2017 г.? Как сдать 2-НДФЛ за 2016 г.?

Ответ: В разд. 5 показываются:

- общая сумма доходов, отраженных в разд. 3 справки, облагаемых НДФЛ по ставке, указанной в заголовке этого раздела;

- общие суммы исчисленного и удержанного с этих доходов НДФЛ;

- общая сумма налога, перечисленного в бюджет.

При этом сумма НДФЛ, исчисленная с зарплаты за декабрь текущего года, всегда отражается в справке 2-НДФЛ за этот же год в полях:

- «Сумма налога исчисленная»;

- «Сумма налога удержанная»;

- «Сумма налога перечисленная».

Тот факт, что этот налог может быть удержан и перечислен в бюджет уже в следующем году, значения не имеет (Письма ФНС от 02.03.2015 № БС-4-11/3283, от 03.02.2012 N ЕД-4-3/[email protected]).

Вопрос 11: В 1 разделе 6-НДФЛ сумма исчисленного налога в 040 стр. будет по факту, а в 070 стр. будет удержанная сумма только за два месяца в квартале, т.е. например сумма налога за сентябрь будет включена в отчет 4 квартала в стр. 070?

Ответ: Да, поскольку налог удерживается налоговым агентом непосредственно при выплате физическим лицам дохода, в случае если за истекший отчетный период начислен доход, который выплачивается в следующем периоде, в строках 070, 080 разд. 1 расчета по форме 6-НДФЛ за истекший отчетный период проставляется «0». Исчисленная сумма налога отражается только в строке 040 разд. 1 расчета по форме 6-НДФЛ за истекший отчетный период.

Вопрос 12: По форме 2-НДФЛ, если зарплаты не было (ноябрь декабрь), стандартные вычеты надо предоставлять?

Ответ: Предоставить стандартный вычет по НДФЛ работнику за предыдущие месяцы, в которых отсутствовал доход, можно.

Постановление Президиума ВАС РФ от 14.07.2009 N 4431/09 по делу N А38-661/20084-77

Суд отклонил довод инспекции о том, что работнику не предоставляется стандартный вычет, если он находился в отпуске по уходу за ребенком в возрасте от полутора до трех лет и в отдельные месяцы налогового периода не получал доходов. Суд указал, что Налоговый кодекс РФ не содержит норм, запрещающих предоставлять такой вычет за месяцы, когда у сотрудников отсутствовал облагаемый НДФЛ доход.

Разъяснено, что стандартные вычеты предоставляются налоговым агентом за каждый месяц налогового периода путем уменьшения в этом месяце налоговой базы на установленный размер вычета. Если в отдельные месяцы налогового периода у налогоплательщика отсутствовал облагаемый НДФЛ доход, вычеты предоставляются в том числе и за данные месяцы.

Разъясняется следующее. Если в отдельные месяцы налогового периода работодатель не выплачивал налогоплательщику облагаемый НДФЛ доход, но трудовые отношения не прерывались, стандартные вычеты предоставляются за каждый месяц налогового периода, включая те месяцы, когда выплат дохода не было.

В рассматриваемом Письме указано также на Постановление Президиума ВАС РФ от 14.07.2009 N 4431/09, в котором отмечено, что Налоговый кодекс РФ не содержит норм, запрещающих предоставление стандартного вычета за те месяцы, когда у работников отсутствовал облагаемый НДФЛ доход.

Вопрос 13: Пример: зарплата за ноябрь: 100 строка-30.11.2016. 110 строка-10.11.2016.120 строка-11.11.2016? — наверное стр. 110 и 120 — это декабрь?

В разд. 2 6-НДФЛ за квартал, в котором НДФЛ с зарплаты должен быть перечислен в бюджет, укажите (Письма ФНС от 15.12.2016 N БС-4-11/[email protected], от 05.12.2016 N БС-4-11/[email protected], от 09.08.2016 N ГД-4-11/14507):

- по строке 100 — последнее число месяца, за который начислена зарплата;

- по строке 110 — дату выплаты зарплаты;

- по строке 120 — первый рабочий день, следующий за датой из строки 110, т.е. срок, не позднее которого НДФЛ с зарплаты надо перечислить в бюджет.

Вопрос 14: премия за 4 квартал выдана 26 декабря, как отразить в 6-НДФЛ?

Ответ: Такое объяснение дают чиновники: Дата фактического получения дохода в виде премии определяется как день выплаты такого дохода налогоплательщику, в том числе при перечислении дохода на его счета в банке (пп. 1 п. 1 ст. 223 НК). Удержать налог с премиальных нужно при фактической выплате премии (п. 4 ст. 226 НК), а перечислить в бюджет — не позднее следующего за ним дня (п. 6 ст. 226 НК). Именно такой позиции по вопросу порядка обложения НДФЛ премиальных придерживаются контролирующие органы (см., напр., письмо ФНС от 8 июня 2016 г. N БС-4-11/[email protected]). Иными словами, чиновники рассматривают премии, выплаченные сотрудникам (вне зависимости от того, выплачены они за достижение каких-либо производственных результатов или же просто к какой-либо знаменательной дате), для целей обложения НДФЛ как самостоятельный доход.

Например, 26 декабря 2016 года была выплачена премия. В разделе 2 Расчета по форме 6-НДФЛ за 2016 год (форма утв. Приказом ФНС от 14 октября 2015 г. N ММВ-7-11/[email protected]) данная операция должна быть отражена так:

- по строке 100 указываем 26.12.2016;

- по строке 110 — 26.12.2016;

- по строке 120 — 27.12.2016;

- по строке 130 — 10 000;

- по строке 140 — 1 300.

Вопрос 15: Если зарплата за декабрь была перечислена 29 и НДФЛ 30 декабря, ее можно в 4 квартале указать?

Ответ: ФНС считает, что если операция начата в одном отчетном периоде (зарплата выплачена), а завершается в другом отчетном периоде (на него приходится срок перечисления НДФЛ в бюджет), то она отражается в расчете в периоде завершения.

Однако, Кудиярова Елена Николаевна, советник государственной гражданской службы РФ 3 класса дала следующий ответ на данный вопрос:

В случае если налоговый агент все-таки удержал налог с заработной платы за декабрь 2016 г. до окончания месяца и это уже свершившийся факт, который не изменить, отразить налоговому агенту следует сам доход и, соответственно, сумму налога по строкам 020 и 040 раздела 1 расчета по форме 6-НДФЛ за 2016 г. Но что на это скажут налоговые органы и Минфин России, останется вопросом.

| Видео (кликните для воспроизведения). |

Чтобы повысить квалификацию, регистрируйтесь на программу «Бухгалтерский учет при ОСНО. Подготовка на соответствие профстандарту «Бухгалтер» (код А) » для бухгалтеров предприятий на ОСНО и соответствует 5-му уровню профстандарта «Бухгалтер».

Юрист ведущей адвокатской конторы Москвы.

Специализация: гражданское право.

Стаж 22 года.